Φώτης Λώλας

Ορκωτός Ελεγκτής Λογιστής

Partner και Μέλος του Δ.Σ

Ωρίων Ορκωτοί Ελεγκτές Λογιστές Α.Ε.

Περιεχόμενα

- Νομοθετικό Πλαίσιο των Μετασχηματισμών

- «Εμπορικό Πλαίσιο»

- «Φορολογικό Πλαίσιο»

Σχέση του Ν. 4601/2019 με τις φορολογικές διατάξεις

- Εξέτασή των λόγων , οι οποίοι με οδηγούν σε «μετασχηματισμό»

- Μορφές εταιρικών μετασχηματισμών

- Συγχώνευση

- Ορισμός Συγχώνευσης

- Καταγραφή της διαδικασίας συγχώνευσης και Χρονοδιάγραμμα (Απαιτούμενα βήματα)

- Διάσπαση

- Ορισμοί και Είδη Διάσπασης

- Διαφορά μεταξύ κοινής διάσπασης και μερικής διάσπασης.

- Διαφορά μεταξύ μερικής διάσπασης και απόσχισης κλάδου

- Η έννοια του «κλάδου δραστηριότητας» στην μερική διάσπαση και στην απόσχιση κλάδου.

- Καταγραφή της διαδικασίας διάσπασης και Χρονοδιάγραμμα (Απαιτούμενα βήματα)

- Μετατροπή

- Ορισμός Μετατροπής

- Καταγραφή της διαδικασίας μετατροπής και Χρονοδιάγραμμα (Απαιτούμενα βήματα)

- Μετατροπή Ατομικής Επιχείρησης

- Φορολογικοί Νόμοι που ισχύουν κατά τους μετασχηματισμούς

- Επιλογή Φορολογικού νομοθετικού πλαισίου για την διαδικασία μετασχηματισμού

- ΝΔ 1297/1972, κωδικοποιημένος με τον 4935/2022 «Περί παροχής φορολογικών κινήτρων δια την συγχώνευσιν ή μετατροπήν επιχειρήσεων προς δημιουργίαν μεγάλων οικονομικών μονάδων»

- Νόμος υπ’ αριθ. 2166/1993, κωδικοποιημένος με τον 4935/2022 «Κίνητρα ανάπτυξης επιχειρήσεων, διαρρυθμίσεις στην έμμεση και άμεση φορολογία και άλλες διατάξεις.»

- Νόμος 4172/2013 – Άρθρο 54 «Συγχωνεύσεις και διασπάσεις»

- Νόμος 4935/2022, κωδικοποιημένος με τον 4972/2022 «Κίνητρα ανάπτυξης επιχειρήσεων, μέσω συνεργασιών και εταιρικών μετασχηματισμών και άλλες διατάξεις»

- Μεταφορά ζημίας μετασχηματιζόμενων εταιρειών

- Εφαρμογή των διατάξεων των ν.δ. 1297/1972 και ν. 2166/1993 επί μετατροπής ατομικής επιχείρησης και κοινωνίας αστικού δικαίου σε Ι.Κ.Ε.

- Νομοθετικό Πλαίσιο των Μετασχηματισμών

«Εμπορικό Πλαίσιο»

ΝΟΜΟΣ ΥΠ’ ΑΡΙΘΜ. 4601(ΦΕΚ Α’ 44/09-03-2019)

Εταιρικοί μετασχηματισμοί και εναρμόνιση του νομοθετικού πλαισίου με τις διατάξεις της Οδηγίας 2014/55/ΕΕ του Ευρωπαϊκού Κοινοβουλίου και του Συμβουλίου της 16ης Απριλίου 2014 για την έκδοση ηλεκτρονικών τιμολογίων στο πλαίσιο δημόσιων συμβάσεων και λοιπές διατάξεις.

Με τον Νόμο 4601/2019 «Εταιρικοί μετασχηματισμοί» επιδιώκεται η αναμόρφωση του δικαίου των εταιρικών μετασχηματισμών και η συστηματοποίησή του για πρώτη φορά σε ένα ενιαίο νομοθετικό κείμενο.

Ως «μετασχηματισμοί» επιχειρήσεων νοούνται, οι διεπόµενες από το εταιρικό δίκαιο νομικές πράξεις και διαδικασίες, µε τις οποίες μεταβάλλεται η υπόσταση ενός εταιρικού φορέα άσκησης επιχείρησης, χωρίς κατά κανόνα να μεσολαβήσει λύση και εκκαθάρισή του ούτε μεταβίβαση των περιουσιακών του στοιχείων µε τους κανόνες της ειδικής διαδοχής. Οι εταιρικοί μετασχηματισμοί συντελούνται µε τα μέσα που προβλέπει το εταιρικό δίκαιο, τα δε νομικά αποτελέσματα τους είναι σύνθετα και επέρχονται ταυτοχρόνως και αυτοδικαίως (uno actu) µε την καταχώρισή τους στο Γενικό Εμπορικό Μητρώο (Γ.Ε.ΜΗ.): σε αυτό το χρονικό σημείο, πράγματι, οι μετασχηματιζόμενοι εταιρικοί φορείς ενοποιούνται, διαιρούνται ή µμεταβάλλουν, κατά περίπτωση, τη νομική μορφή τους, χωρίς να προηγηθούν οι οχληρές διατυπώσεις της λύσης και εκκαθάρισής τους, οι εταίροι τους καθίστανται αυτομάτως εταίροι των εταιρικών φορέων που προέρχονται από τον μετασχηματισμό, ενώ η μεταβίβαση της περιουσίας των μετασχηματιζόμενων φορέων πραγματοποιείται χωρίς εκκαθάριση, διανομή και εισφορά, αλλά (πλην της περίπτωσης της μετατροπής) µε καθολική διαδοχή, δηλαδή, μεταβίβαση του συνόλου του ενεργητικού και παθητικού τους στον διάδοχο ή στους διάδοχους εταιρικούς φορείς, χωρίς την ανάγκη μεταβίβασης καθενός περιουσιακού στοιχείου χωριστά.

«Φορολογικό Πλαίσιο»

-ΝΔ 1297/1972, κωδικοποιημένος με τον 4935/2022 «Περί παροχής φορολογικών κινήτρων δια την συγχώνευσιν ή μετατροπήν επιχειρήσεων προς δημιουργίαν μεγάλων οικονομικών μονάδων»

-ΝΟΜΟΣ ΥΠ’ ΑΡΙΘ. 2166, κωδικοποιημένος με τον 4935/2022 «Κίνητρα ανάπτυξης επιχειρήσεων, διαρρυθμίσεις στην έμμεση και άμεση φορολογία και άλλες διατάξεις.»

-Νόμος 4172/2013 – Άρθρο 54 «Συγχωνεύσεις και διασπάσεις»

-Νόμος 4935/2022, κωδικοποιημένος με τον 4972/2022 «Κίνητρα ανάπτυξης επιχειρήσεων, μέσω συνεργασιών και εταιρικών μετασχηματισμών και άλλες διατάξεις»

Σχέση του Ν. 4601/2019 με τις φορολογικές διατάξεις

α) «1. Oι διατάξεις του ν.δ. 1297/1972 (Α΄217), των νόμων 2166/1993 (Α΄137), 4172/2013 (Α΄167) και άλλων νόμων, ιδίως φορολογικού ή αναπτυξιακού περιεχομένου, οι οποίες αναφέρονται σε μετασχηματισμούς που αποτελούν αντικείμενο του παρόντος, διατηρούνται σε ισχύ ως προς τις φορολογικές τους ρυθμίσεις και τα παρεχόμενα πλεονεκτήματα ή κίνητρα. Κατά τα λοιπά, οι αναφερόμενοι στα νομοθετήματα αυτά μετασχηματισμοί διέπονται από τις διατάξεις του παρόντος, ιδίως όσον αφορά το επιτρεπτό, τις προϋποθέσεις, τη διαδικασία πραγματοποίησης και τα αποτελέσματά τους.

- Εφόσον στις διατάξεις των νόμων που αναφέρονται στην παράγραφο 1 προβλέπονται μορφές ή υποκείμενα μετασχηματισμών που δεν αναφέρονται στα άρθρα 1 και 2 [1. Μορφές εταιρικών μετασχηματισμών και 2. Υποκείμενα εταιρικών μετασχηματισμών] ή δεν καταλαμβάνονται από αυτά, οι μετασχηματισμοί αυτοί διέπονται, όσον αφορά ιδίως το επιτρεπτό, τις προϋποθέσεις, τη διαδικασία και τα αποτελέσματά τους, από τις διατάξεις της οικείας εταιρικής νομοθεσίας…(Ν. 4601/2019-Άρθρο 4. Σχέση με φορολογικές διατάξεις)

β) Εγκύκλιοι

-Ε.2048/2019. Κοινοποίηση διατάξεων του ν.4601/2019 «Εταιρικοί μετασχηματισμοί και εναρμόνιση του νομοθετικού πλαισίου με τις διατάξεις της Οδηγίας 2014/55/ΕΕ του Ευρωπαϊκού Κοινοβουλίου και του Συμβουλίου της 16ης Απριλίου 2014 για την έκδοση ηλεκτρονικών τιμολογίων στο πλαίσιο δημόσιων συμβάσεων και λοιπές διατάξεις…» (ΦΕΚ Α’ 44/9.3.2019)

-Ε.2051/2019 Εφαρμογή των διατάξεων των άρθρων 27 παρ. 3 και 27Α του Κώδικα Φορολογίας Εισοδήματος (ν. 4172/2013, ΚΦΕ) κατά την απόσχιση κλάδου τραπεζικής δραστηριότητας με απορρόφηση από υφιστάμενο πιστωτικό ίδρυμα ή σύσταση νέου πιστωτικού ιδρύματος με τις διατάξεις του ν. 4601/2019 και του άρθρου 16 του ν.2515/1997, όπως ισχύουν - Εξέτασή των λόγων, οι οποίοι με οδηγούν σε «μετασχηματισμό»

Οι λόγοι που οδηγούν στην πραγματοποίηση ενός εταιρικού μετασχηματισμού είναι πολλοί και εντάσσονται στον κύκλο ζωής όλων των φορέων επιχειρηματικής δραστηριότητας: ανάπτυξη, προσαρμογή στο διαρκώς μεταβαλλόμενο οικονομικό περιβάλλον και στον εξελισσόμενο ανταγωνισμό, επιδίωξη ευκαιριών σε νέες αγορές, αξιοποίηση δυνατοτήτων συνεργασίας, εξυγίανση.

Πιο συγκεκριμένα ορισμένοι ουσιαστικοί λόγοι που οδηγούν σε «μετασχηματισμό» είναι:

- Ενίσχυση της θέσης της επιχείρησης («Συγκέντρωση Επιχειρήσεων») [ Συγχώνευση ]

- Δημιουργία «Οικονομιών Κλίμακος» [Απορρόφηση ]

- Περιορισμός της Ευθύνης των εταίρων [Μετατροπή ]

- Τήρηση απλογραφικών βιβλίων [Μετατροπή ]

- Διαχωρισμός Περιουσίας του Νομικού προσώπου [Απόσχιση/Διάσπαση ]

- Φορολογικοί λόγοι [Υψηλά Κέρδη σε Ατομική Επιχείρηση – Χρησιμοποίηση Ζημιών]

- Φορολογικά Κίνητρα [Ν. 4935/2022]

Σε όλες αυτές τις περιπτώσεις, το δίκαιο των εταιρικών μετασχηματισμών:

(α) προσφέρει στους ενδιαφερομένους τα απαραίτητα νομικά εργαλεία για την αποτελεσματική πραγμάτωση των στόχων τους,

(β) διασφαλίζει την απρόσκοπτη και ομαλή συνέχιση της νομικής προσωπικότητας και της εταιρικής επιχείρησης του μετασχηματιζόμενου φορέα, χωρίς κίνδυνο υποβάθμισης της ενότητας και ακεραιότητας των επιμέρους στοιχείων που τη συγκροτούν,

(γ) εγγυάται την προστασία των συμφερόντων των εργαζομένων, των πιστωτών και των εταίρων του μετασχηματιζόμενου φορέα και

(δ) ενισχύει την ασφάλεια του δικαίου και την ασφάλεια των συναλλαγών, στον αναγκαίο βαθμό.

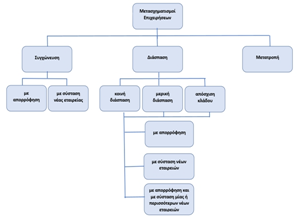

- Μορφές εταιρικών μετασχηματισμών

Οι βασικές κατηγορίες μετασχηματισμών είναι τρεις:

α. συγχώνευση,

β. διάσπαση,

γ. μετατροπή.

Από συστηματική άποψη, στους μετασχηματισμούς εντάσσονται και οι γνωστές στην ενωσιακή έννομη τάξη, αλλά και σε ευρωπαϊκές νομοθεσίες, πράξεις της εισφοράς ή απόσχισης κλάδου και της μερικής διάσπασης, οι οποίες στο πλαίσιο του προτεινόμενου νομοσχεδίου αποτελούν ειδικότερες εκφάνσεις των τριών βασικών κατηγοριών μετασχηματισμών.

Σε διαδικασία εταιρικού μετασχηματισμού, μπορεί να υποβληθούν ή να μετάσχουν οι ακόλουθες εταιρικές μορφές:

α. Ανώνυμες Εταιρείες.

β. Εταιρείες Περιορισμένης Ευθύνης.

γ. Ιδιωτικές Κεφαλαιουχικές Εταιρείες.

δ. Ομόρρυθμες Εταιρείες.

ε. Ετερόρρυθμες Εταιρείες.

στ. Ετερόρρυθμες Εταιρείες κατά μετοχές.

ζ. κοινοπραξίες που προβλέπονται στην παρ. 3 του άρθρου 293 του ν. 4072/2012 (Α΄86).

η. Ευρωπαϊκές Εταιρείες (SE) που προβλέπονται στον Κανονισμό (ΕΚ) 2157/2001 του Συμβουλίου της 8ης Οκτωβρίου 2001 (ΕΕ L 294).

θ. Αστικοί Συνεταιρισμοί.

ι. Ευρωπαϊκές Συνεταιριστικές Εταιρείες (ΕΣΕτ) που προβλέπονται στον Κανονισμό (ΕΚ) 1435/2003 της 22ής Ιουλίου 2003 (ΕΕ L 207).

Οι ανωτέρω αναφερόμενες εταιρείες μπορεί να μετάσχουν σε εταιρικό μετασχηματισμό με οποιαδήποτε από τις ιδιότητες που προσιδιάζουν σε αυτόν, δηλαδή ως απορροφώμενες, απορροφώσες, συγχωνευόμενες, διασπώμενες, εισφέρουσες, επωφελούμενες, συνιστώμενες (νέες) ή μετατρεπόμενες.

Δεν περιλαμβάνεται στο πεδίο εφαρμογής του Ν. 4601/2019 η «Ατομική Επιχείρηση», η οποία μπορεί να μετασχηματισθεί σε εταιρική μορφή μόνον «καταχρηστικά», με βάση τις διατάξεις των φορολογικών και αναπτυξιακών νόμων που αφορούν τους μετασχηματισμούς.

Υπό το καθεστώς του ν.δ. 1297/1972 και του ν. 2166/1993, η καταχρηστικά αποκαλούμενη «μετατροπή» ή «συγχώνευση ατομικής επιχείρησης» σε Ε.Π.Ε. ή Α.Ε. δεν αποτελεί γνήσιο μετασχηματισμό παρά κοινή εισφορά επιχείρησης (υπό μορφή εισφοράς σε είδος) στο πλαίσιο, αντίστοιχα, της ίδρυσης ή της αύξησης του κεφαλαίου της Ε.Π.Ε. ή της Α.Ε.

- Συγχώνευση

Ορισμός Συγχώνευσης

Συγχώνευση είναι η πράξη με την οποία επιτυγχάνεται η απόκτηση, με καθολική διαδοχή, από υφιστάμενη ή νεοϊδρυόμενη εταιρία, των περιουσιακών στοιχείων άλλων εταιριών που λύονται χωρίς εκκαθάριση.

Η συγχώνευση πραγματοποιείται είτε με απορρόφηση είτε με σύσταση νέας εταιρείας.

- Συγχώνευση με απορρόφηση» είναι η πράξη με την οποία μία ή περισσότερες εταιρείες (απορροφώμενες) μεταβιβάζουν σε μία άλλη υφιστάμενη εταιρεία (απορροφώσα), ύστερα από λύση τους, χωρίς να τεθούν σε εκκαθάριση, το σύνολο των περιουσιακών στοιχείων και των υποχρεώσεών τους, με τη διάθεση στους μετόχους ή στους εταίρους των απορροφώμενων εταιρειών εταιρικών συμμετοχών της απορροφώσας εταιρείας και ενδεχομένως με καταβολή χρηματικού ποσού, το οποίο δεν υπερβαίνει το δέκα τοις εκατό (10%) της ονομαστικής αξίας των εταιρικών συμμετοχών που διατίθενται ή, σε περίπτωση έλλειψης ονομαστικής αξίας, της λογιστικής τους αξίας.

- «Συγχώνευση με σύσταση νέας εταιρείας» είναι η πράξη με την οποία δύο ή περισσότερες εταιρείες (συγχωνευόμενες) μεταβιβάζουν σε μία νέα εταιρεία, την οποία συνιστούν, ύστερα από λύση τους, χωρίς να τεθούν σε εκκαθάριση, το σύνολο των περιουσιακών στοιχείων και των υποχρεώσεών τους, με τη διάθεση στους μετόχους ή στους εταίρους των συγχωνευόμενων εταιρειών εταιρικών συμμετοχών της νέας εταιρείας και ενδεχομένως με καταβολή χρηματικού ποσού, το οποίο δεν υπερβαίνει το δέκα τοις εκατό (10%) της ονομαστικής αξίας των εταιρικών συμμετοχών που διατίθενται ή, σε περίπτωση έλλειψης ονομαστικής αξίας, της λογιστικής τους αξίας.

Καταγραφή της διαδικασίας συγχώνευσης και Χρονοδιάγραμμα (Απαιτούμενα βήματα)

Η πραγματοποίηση του μετασχηματισμού της συγχώνευσης περιλαμβάνει κατά χρονική σειρά τα ακόλουθα βήματα:

(α) σύνταξη σχεδίου σύμβασης συγχώνευσης από τα Διοικητικά Συμβούλια ή τους διαχειριστές των εταιριών που συμμετέχουν. (Άρθρο 7 Ν. 4601/2019)

Το σχέδιο σύμβασης συγχώνευσης αναφέρει τουλάχιστον:

- τη νομική μορφή, την επωνυμία, την έδρα, καθώς και τον αριθμό Γ.Ε.ΜΗ. των εταιρειών που μετέχουν στη συγχώνευση,

- την προτεινόμενη σχέση ανταλλαγής των εταιρικών συμμετοχών και το ποσό μετρητών που προβλέπεται στις παραγράφους 2 ή 4 του άρθρου 6,

- εφόσον συντρέχει περίπτωση, τον τρόπο διάθεσης των εταιρικών συμμετοχών στην απορροφώσα εταιρεία,

- την ημερομηνία από την οποία οι εταιρικές συμμετοχές που αποκτούν οι μέτοχοι ή οι εταίροι της απορροφώμενης ή των απορροφώμενων εταιρειών παρέχουν δικαίωμα στα κέρδη της απορροφώσας εταιρείας, καθώς και ειδικές συνθήκες σχετικά με αυτό το δικαίωμα,

- την ημερομηνία από την οποία οι πράξεις της απορροφώμενης εταιρείας ή των απορροφώμενων εταιρειών θεωρούνται, από λογιστική άποψη, ότι έχουν διενεργηθεί για λογαριασμό της απορροφώσας εταιρείας,

- τα δικαιώματα που παρέχονται από την απορροφώσα εταιρεία στους μετόχους ή στους εταίρους που έχουν ειδικά δικαιώματα, καθώς και στους δικαιούχους άλλων δικαιωμάτων ή τα μέτρα που προτείνονται γι’ αυτούς,

- τα ιδιαίτερα πλεονεκτήματα που παρέχονται στους εμπειρογνώμονες σύμφωνα με το άρθρο 10 και στα μέλη των διοικητικών συμβουλίων ή στους διαχειριστές ή στους εσωτερικούς ελεγκτές των εταιρειών που μετέχουν στη συγχώνευση.

(β) καταχώριση και δημοσίευσή του σχεδίου σύμβασης συγχώνευσης ΣΣΕ στο Γ.Ε.ΜΗ., έναν (1) μήνα πριν από τη λήψη απόφασης, με δυνατότητα απαλλαγής σε περίπτωση ανάρτησης στην ιστοσελίδα κάθε συμμετέχουσας εταιρίας. (Άρθρο 8 Ν. 4601/2019)

(γ) σύνταξη λεπτομερούς επεξηγηματικής έκθεσης επί του σχεδίου συγχώνευσης και επί της προτεινόμενης σχέσης ανταλλαγής ή, κατά περίπτωση, επί της επικείμενης απόφασης των μετόχων ή των εταίρων για τη μετατροπή, από το Διοικητικό Συμβούλιο ή τους διαχειριστές των εταιριών που συμμετέχουν ή της υπό μετατροπή εταιρίας και υποβολή της έκθεσης στη γενική συνέλευση ή στους εταίρους. Η έκθεση καταχωρίζεται στο Γ.Ε.ΜΗ, δημοσιεύεται στον διαδικτυακό του τόπο και υποβάλλεται στη συνέλευση ή στους εταίρους καθεμίας από τις εταιρείες που μετέχουν στη συγχώνευση, εκτός εάν όλοι οι μέτοχοι ή οι εταίροι συμφωνούν εγγράφως να μην συνταχθεί έκθεση ή να μην γίνει ενημέρωση. Το σχετικό έγγραφο πρέπει να έχει θεωρηθεί από τα πρόσωπα που προβλέπονται στο άρθρο 446 του Κώδικα Πολιτικής Δικονομίας ή από δικηγόρο. (Άρθρο 9 Ν. 4601/2019)

Πιο συγκεκριμένα σχετικά με την παραπάνω αναφερόμενη απαλλαγή σύνταξης της έκθεσης του διοικητικού συμβουλίου ή των διαχειριστών ισχύουν τα εξής:

- Δεν απαιτείται γραπτή έκθεση προς τους εταίρους για τη συγχώνευση, σύμφωνα με την παράγραφο 1 του άρθρου 9, ούτε ενημέρωση των εταίρων σύμφωνα με την παράγραφο 3 του ίδιου άρθρου, εφόσον το σύνολο των εταίρων της προσωπικής εταιρείας που μετέχει στη συγχώνευση είναι συγχρόνως και διαχειριστές της. (Άρθρο 26 Ν. 4601/2019)

- Προκειμένου για υπό μετατροπή κεφαλαιουχική εταιρεία «Δεν απαιτείται γραπτή έκθεση προς τους εταίρους για τη συγχώνευση, σύμφωνα με την παράγραφο 1 του άρθρου 9, ούτε ενημέρωση των εταίρων σύμφωνα με την παράγραφο 3 του ίδιου άρθρου, εφόσον το σύνολο των εταίρων της εταιρείας περιορισμένης ευθύνης ή της ιδιωτικής κεφαλαιουχικής εταιρείας που μετέχει στη συγχώνευση είναι συγχρόνως και διαχειριστές της. (Άρθρο 40 & 43 Ν. 4601/2019)

(δ) εξέταση του σχεδίου σύμβασης συγχώνευσης από ανεξάρτητους εμπειρογνώμονες και σύνταξη σχετικής έκθεσης προς τη συνέλευση ή τους εταίρους των οικείων εταιριών, η οποία δεν απαιτείται εφόσον όλοι οι μέτοχοι ή οι εταίροι συμφωνούν εγγράφως στη μη εξέταση του σχεδίου. Το σχετικό έγγραφο πρέπει να έχει θεωρηθεί από τα πρόσωπα που προβλέπονται στο άρθρο 446 του Κώδικα Πολιτικής Δικονομίας ή από δικηγόρο. (Άρθρο 10 Ν. 4601/2019)

Η εξέταση του σχεδίου σύμβασης συγχώνευσης από εμπειρογνώμονες είναι υποχρεωτική για την προσωπική εταιρεία που μετέχει στη συγχώνευση, μόνον ύστερα από αίτημα ενός (1) τουλάχιστον από τους εταίρους της. Το σχετικό αίτημα υποβάλλεται πέντε (5) το αργότερο ημέρες πριν από την παρέλευση της προθεσμίας της παραγράφου 1 του άρθρου 26. Στην περίπτωση αυτή, η απόφαση του άρθρου 27 λαμβάνεται μετά την κοινοποίηση της έκθεσης που συντάσσουν οι εμπειρογνώμονες στους εταίρους. (Άρθρο 28 Ν. 4601/2019)

(ε) Διαθεσιμότητα των εγγράφων για εξέταση από τους μετόχους ή τους εταίρους λόγω της συγχώνευσης

(1) το σχέδιο σύμβασης Συγχώνευσης,

(2) οι ετήσιες χρηματοοικονομικές καταστάσεις και οι ετήσιες εκθέσεις διαχείρισης του διοικητικού συμβουλίου ή των διαχειριστών καθεμίας από τις εταιρείες που μετέχουν στη διάσπαση των τριών (3) τελευταίων ετών,

(3) λογιστική κατάσταση που έχει συνταχθεί σε ημερομηνία που δεν είναι προγενέστερη από την πρώτη ημέρα του τρίτου μήνα πριν από την ημερομηνία του σχεδίου σύμβασης διάσπασης, αν οι τελευταίες ετήσιες χρηματοοικονομικές καταστάσεις αναφέρονται σε χρήση που έχει λήξει έξι (6) μήνες τουλάχιστον πριν από την ημερομηνία του σχεδίου σύμβασης συγχώνευσης. Η λογιστική κατάσταση περιλαμβάνει τουλάχιστον ισολογισμό, κατάσταση αποτελεσμάτων και περίληψη των λογιστικών μεθόδων που χρησιμοποιήθηκαν για τη σύνταξή τους.

(4) της έκθεσης που προβλέπεται στο άρθρο 10.

Δεν απαιτείται λογιστική κατάσταση εφόσον όλοι οι μέτοχοι ή οι εταίροι αυτών έχουν συμφωνήσει ότι δεν απαιτείται η σύνταξη λογιστικής κατάστασης. Το σχετικό έγγραφο πρέπει να έχει θεωρηθεί από τα πρόσωπα που προβλέπονται στο άρθρο 446 του Κώδικα Πολιτικής Δικονομίας ή από δικηγόρο. (Άρθρο 11 Ν. 4601/2019)

(στ) λήψη απόφασης από τη γενική συνέλευση ή τους εταίρους για τη συγχώνευση. Για τη συγχώνευση απαιτείται απόφαση της συνέλευσης ή των εταίρων καθεμιάς από τις εταιρείες που μετέχουν στη συγχώνευση, η οποία λαμβάνεται όπως ορίζεται στον νόμο και το καταστατικό της. Η απόφαση αφορά τουλάχιστον την έγκριση του σχεδίου σύμβασης συγχώνευσης και, κατά περίπτωση, των τροποποιήσεων του καταστατικού που απαιτούνται για την πραγματοποίηση της συγχώνευσης. (Άρθρο 14 Ν. 4601/2019)

Η απόφαση των εταίρων προσωπικής εταιρείας με την οποία εγκρίνεται η συμμετοχή της σε συγχώνευση, λαμβάνεται με ομοφωνία. Η εταιρική σύμβαση μπορεί να προβλέπει τη λήψη της απόφασης με πλειοψηφία τριών τετάρτων (3/4) τουλάχιστον του όλου αριθμού των εταίρων. (Άρθρο 27 Ν. 4601/2019)

Η απόφαση της συνέλευσης των εταίρων Ε.Π.Ε. λαμβάνεται με πλειοψηφία τουλάχιστον πλέον του ενός δευτέρου (1/2) του συνολικού αριθμού των εταίρων, οι οποίοι εκπροσωπούν τουλάχιστον το 65% του εταιρικού κεφαλαίου. (Άρθρο 41 Ν. 4601/2019)

(ζ) κατάρτιση της σύμβασης ή, κατά περίπτωση, μονομερούς πράξης συγχώνευσης ή διάσπασης με ιδιωτικό έγγραφο, εκτός αν πρόκειται για Α.Ε., Ε.Π.Ε., Ευρωπαϊκές Εταιρίες, Αστικούς Συνεταιρισμούς και Ευρωπαϊκές Συνεταιριστικές Εταιρίες ή αν συντρέχουν άλλοι λόγοι που προβλέπονται στον νόμο, οπότε απαιτείται συμβολαιογραφικό έγγραφο. (Άρθρο 15 Ν. 4601/2019)

(η) Πράξεις και στοιχεία που υποβάλλονται σε δημοσιότητα και προληπτικός έλεγχος νομιμότητας. (Άρθρο 16 & 17 Ν. 4601/2019)

Η συγχώνευση υποβάλλεται στις διατυπώσεις δημοσιότητας του ν. 3419/2005 για καθεμία από τις εταιρείες που μετέχουν σε αυτή, στη δημοσιότητα υποβάλλεται για καθεμία εταιρεία που μετέχει στη συγχώνευση, η απόφαση της συνέλευσης των εταίρων ή η απόφαση των εταίρων τους για τη συγχώνευση, η οποία λαμβάνεται σύμφωνα με το άρθρο 14, μαζί με τη σχετική σύμβαση συγχώνευσης.

Η δημοσιότητα προϋποθέτει σε κάθε περίπτωση προηγούμενο έλεγχο της νομιμότητας όλων των πράξεων και διατυπώσεων που επιβάλλει ο νόμος στην υπό μετατροπή εταιρεία. Ο έλεγχος νομιμότητας περιορίζεται στην τήρηση των διατάξεων του νόμου, της εταιρικής νομοθεσίας που διέπει την υπό μετατροπή εταιρεία, του καταστατικού αυτής και των διατάξεων του Ν. 3419/2005, από το αρμόδιο κατά περίπτωση διοικητικό όργανο (Υπηρεσία Γ.Ε.ΜΗ.) και πραγματοποίηση συστατικής δημοσιότητας της συγχώνευσης στο ΓΕ.ΜΗ..

(θ) Επέλευση των αποτελεσμάτων της συγχώνευσης. (Άρθρο 18 Ν. 4601/2019)

Χρόνος επέλευσης των αποτελεσμάτων της συγχώνευσης από την καταχώριση της σύμβασης συγχώνευσης ως προς την απορροφώσα εταιρεία, ακόμα και πριν από τη διαγραφή από το Γ.Ε.ΜΗ. της απορροφώμενης εταιρείας.

Αποτελέσματα συγχώνευσης μετά την ολοκλήρωση

Από την ημερομηνία καταχώρισης στο Γ.Ε.ΜΗ. επέρχονται αυτοδίκαια και ταυτόχρονα τόσο μεταξύ της απορροφώσας και της απορροφώμενης εταιρείας όσο και έναντι τρίτων, τα εξής αποτελέσματα:

1) η απορροφώσα εταιρεία υποκαθίσταται ως καθολική διάδοχος στο σύνολο της περιουσίας, δηλαδή στο σύνολο των δικαιωμάτων, των υποχρεώσεων και γενικά των έννομων σχέσεων της απορροφώμενης ή των απορροφώμενων εταιρειών, συμπεριλαμβανομένων των διοικητικών αδειών που έχουν εκδοθεί υπέρ της απορροφώμενης ή των απορροφώμενων εταιρειών,

2) οι μέτοχοι ή οι εταίροι της απορροφώμενης ή των απορροφώμενων εταιρειών γίνονται μέτοχοι ή εταίροι της απορροφώσας εταιρείας,

3) η απορροφώμενη ή οι απορροφώμενες εταιρείες παύουν να υπάρχουν.

4) Οι εκκρεμείς δίκες συνεχίζονται αυτοδίκαια και χωρίς άλλη διατύπωση από την απορροφώσα εταιρεία.

(ι) Προστασία των πιστωτών των εταιρειών που μετέχουν στη συγχώνευση (Άρθρο 13 Ν. 4601/2019)

1) Μέσα σε τριάντα (30) ημέρες από την ολοκλήρωση της Δημοσίευσης του σχεδίου σύμβασης συγχώνευσης, οι πιστωτές των εταιρειών που μετέχουν στη συγχώνευση, των οποίων οι απαιτήσεις είχαν γεννηθεί πριν από τον χρόνο αυτόν, χωρίς να έχουν καταστεί ληξιπρόθεσμες, έχουν το δικαίωμα να ζητήσουν, οι δε εταιρείες έχουν υποχρέωση να τους παράσχουν κατάλληλες εγγυήσεις, εφόσον αποδεικνύουν επαρκώς ότι η οικονομική κατάσταση των εταιρειών εξαιτίας της συγχώνευσης, καθιστά απαραίτητη την παροχή τέτοιων εγγυήσεων και εφόσον δεν έχουν λάβει τέτοιες εγγυήσεις.

2) Οι εγγυήσεις που χορηγούνται στους πιστωτές της απορροφώσας εταιρείας μπορεί να είναι διαφορετικές από αυτές που χορηγούνται στους πιστωτές της απορροφώμενης ή των απορροφώμενων εταιρειών.

3) Κάθε διαφορά που προκύπτει επιλύεται από το δικαστήριο (Μονομελές Πρωτοδικείο)

Παραγραφή αξιώσεων κατά εταίρων της συγχωνευόμενης εταιρείας

- Σε περίπτωση απορρόφησης προσωπικής εταιρείας από εταιρεία της οποίας οι μέτοχοι ή οι εταίροι δεν ευθύνονται προσωπικά για τα χρέη της, οι αξιώσεις κατά των εταίρων της απορροφώμενης εταιρείας που ευθύνονται προσωπικά για τα χρέη της, παραγράφονται ύστερα από πέντε (5) έτη από τη συντέλεση της συγχώνευσης, σύμφωνα με την παράγραφο 1 του άρθρου 18, εκτός αν η αξίωση κατά της απορροφώμενης εταιρείας υπόκειται σε βραχύτερη παραγραφή.

- Η ευθύνη της παραγράφου 1 δεν υφίσταται έναντι δανειστή της διασπώμενης εταιρείας, εφόσον αυτός συγκατατέθηκε εγγράφως στη διάσπαση.

- Στην προθεσμία της παραγράφου 1 εφαρμόζονται οι γενικές διατάξεις του Αστικού Κώδικα για την αναστολή και τη διακοπή της παραγραφής. Αν η αξίωση καταστεί ληξιπρόθεσμη μετά τη συντέλεση της συγχώνευσης, σύμφωνα με την παράγραφο 1 του άρθρου 18, η παραγραφή αρχίζει από το χρονικό σημείο κατά το οποίο η αξίωση καθίσταται ληξιπρόθεσμη

- Διάσπαση

Ορισμοί και Είδη Διάσπασης

«Διάσπαση είναι η πράξη μεταβίβασης, με καθολική διαδοχή, της περιουσίας μιας εταιρίας που λύεται χωρίς εκκαθάριση, σε δύο τουλάχιστον υφιστάμενες ή νεοϊδρυόμενες εταιρίες.»

Σύμφωνα με τον Ν. 4601/2019 άρθρο 54 η διάσπαση διακρίνεται σε:

i. κοινή διάσπαση

α. είτε με απορρόφηση,

β. είτε με σύσταση νέων εταιρειών,

γ. είτε με απορρόφηση και με σύσταση μίας ή περισσότερων νέων εταιρειών

ii. μερική διάσπαση

α. είτε με απορρόφηση,

β. είτε με σύσταση νέων εταιρειών,

γ. είτε με απορρόφηση και με σύσταση μίας ή περισσότερων νέων εταιρειών

iii. απόσχιση κλάδου

α. είτε με απορρόφηση,

β. είτε με σύσταση νέων εταιρειών,

γ. είτε με απορρόφηση και με σύσταση μίας ή περισσότερων νέων εταιρειών

Κοινή διάσπαση

Η κοινή διάσπαση πραγματοποιείται είτε με απορρόφηση, είτε με σύσταση νέων εταιρειών, είτε με απορρόφηση και με σύσταση μίας ή περισσότερων νέων εταιρειών.

Κοινή διάσπαση είναι η πράξη με την οποία μία εταιρεία (διασπώμενη), ύστερα από λύση της, χωρίς να τεθεί σε εκκαθάριση, μεταβιβάζει σε άλλες υφιστάμενες εταιρείες (επωφελούμενες) ή σε άλλες εταιρείες που συνιστώνται ταυτόχρονα (επωφελούμενες) ή εν μέρει σε μία ή περισσότερες υφιστάμενες εταιρείες (επωφελούμενες με απορρόφηση) και εν μέρει σε μία ή περισσότερες εταιρείες που συνιστώνται ταυτόχρονα (επωφελούμενες με σύσταση), το σύνολο των περιουσιακών στοιχείων και των υποχρεώσεών της έναντι απόδοσης στους μετόχους ή στους εταίρους της, εταιρικών συμμετοχών των επωφελούμενων εταιρειών και ενδεχομένως χρηματικού ποσού, το οποίο δεν υπερβαίνει το δέκα τοις εκατό (10 %) της ονομαστικής αξίας των εταιρικών συμμετοχών που αποδίδονται στους μετόχους ή στους εταίρους της διασπώμενης εταιρείας ή, σε περίπτωση έλλειψης ονομαστικής αξίας, της λογιστικής τους αξίας.

Μερική διάσπαση

Η μερική διάσπαση πραγματοποιείται είτε με απορρόφηση είτε με σύσταση μίας ή περισσότερων νέων εταιρειών είτε με απορρόφηση και με σύσταση μίας ή περισσότερων νέων εταιρειών.

Μερική διάσπαση είναι η πράξη με την οποία μία εταιρεία (διασπώμενη) χωρίς να λυθεί, μεταβιβάζει σε μία ή περισσότερες (υφιστάμενες εταιρείες (επωφελούμενες), ή συνιστάμενες ταυτόχρονα (επωφελούμενες), ή εν μέρει σε μία ή περισσότερες υφιστάμενες εταιρείες (επωφελούμενες με απορρόφηση) και εν μέρει σε μία ή περισσότερες εταιρείες που συνιστώνται ταυτόχρονα (επωφελούμενες με σύσταση), τον καθοριζόμενο ή τους καθοριζόμενους στο σχέδιο σύμβασης μερικής διάσπασης κλάδο ή κλάδους δραστηριότητας, με τη διάθεση στους μετόχους ή στους εταίρους της διασπώμενης εταιρείας εταιρικών συμμετοχών της επωφελούμενης ή των επωφελούμενων εταιρειών και ενδεχομένως χρηματικού ποσού, το οποίο δεν υπερβαίνει το δέκα τοις εκατό (10%) της ονομαστικής αξίας των εταιρικών συμμετοχών που αποδίδονται στους μετόχους ή στους εταίρους της διασπώμενης εταιρείας ή, σε περίπτωση έλλειψης ονομαστικής αξίας, της λογιστικής τους αξίας.

Απόσχιση κλάδου

Η απόσχιση κλάδου πραγματοποιείται είτε με απορρόφηση, είτε με σύσταση μίας ή περισσότερων νέων εταιρειών, είτε με απορρόφηση και με σύσταση μίας ή περισσότερων νέων εταιρειών.

Απόσχιση κλάδου είναι η πράξη, με την οποία μία εταιρεία (διασπώμενη) χωρίς να λυθεί, μεταβιβάζει σε μία ή περισσότερες (υφιστάμενες εταιρείες (επωφελούμενες), ή συνιστάμενες ταυτόχρονα (επωφελούμενες), ή εν μέρει σε μία ή περισσότερες υφιστάμενες εταιρείες (επωφελούμενες με απορρόφηση) και εν μέρει σε μία ή περισσότερες εταιρείες που συνιστώνται ταυτόχρονα (επωφελούμενες με σύσταση), τον καθοριζόμενο ή τους καθοριζόμενους στο σχέδιο σύμβασης διάσπασης κλάδο ή κλάδους δραστηριότητας, με τη διάθεση σ’ αυτήν εταιρικών συμμετοχών της επωφελούμενης ή των επωφελούμενων εταιρειών και ενδεχομένως χρηματικού ποσού, το οποίο δεν υπερβαίνει το δέκα τοις εκατό (10%) της ονομαστικής αξίας των εταιρικών συμμετοχών που αποδίδονται στη διασπώμενη εταιρεία ή, σε περίπτωση έλλειψης ονομαστικής αξίας, της λογιστικής τους αξίας.

Διαφορά μεταξύ κοινής διάσπασης και μερικής διάσπασης.

Στην κοινή διάσπαση, η διασπώμενη μετά την μεταβίβαση των διασπώμενων τμημάτων της σε άλλες εταιρείες (επωφελούμενες) λύεται χωρίς εκκαθάριση, έναντι απόδοσης στους μετόχους ή εταίρους της εταιρικών συμμετοχών των επωφελούμενων εταιρειών. Αντιθέτως στη μερική διάσπαση η διασπώμενη εταιρεία μετά την μεταβίβαση των διασπώμενων κλάδων της σε άλλες εταιρείες δεν λύεται αλλά συνεχίζει να λειτουργεί με την υπόλοιπη μη μεταβιβασθείσα περιουσία της, έναντι απόδοσης στους μετόχους ή εταίρους της εταιρικών συμμετοχών των επωφελούμενων εταιρειών.

Διαφορά μεταξύ μερικής διάσπασης και απόσχισης κλάδου

Η ειδοποιός διαφορά μεταξύ μερικής διάσπασης και απόσχισης κλάδου έγκειται στο γεγονός ότι στην πρώτη οι εταιρικές συμμετοχές, τα εταιρικά μερίδια ή οι μετοχές στην επωφελούμενη ή στις επωφελούμενες εταιρίες διατίθενται στους μετόχους ή εταίρους της διασπώμενης εταιρίας, ενώ στη δεύτερη διατίθενται στην ίδια τη διασπώμενη εταιρία και όχι στους μετόχους ή εταίρους αυτής.

Η έννοια του «κλάδου δραστηριότητας» στην μερική διάσπαση και στην απόσχιση κλάδου.

Σύμφωνα με τον Ν. 4601/2019 (άρθρο 54, παρ.3) «Κλάδος δραστηριότητας» είναι το σύνολο των στοιχείων τόσο του ενεργητικού όσο και του παθητικού, τα οποία συνιστούν, από οργανωτική άποψη, αυτόνομη εκμετάλλευση, δηλαδή, σύνολο ικανό να λειτουργήσει αυτοδύναμα.

Αιτιολογική έκθεση

Ορίζεται δε ως κλάδος δραστηριότητας «το σύνολο των στοιχείων τόσο του ενεργητικού όσο και του παθητικού, τα οποία συνιστούν, από οργανωτική άποψη, αυτόνομη εκμετάλλευση, δηλαδή, σύνολο ικανό να λειτουργήσει αυτοδύναμα». Ο εν λόγω ορισμός εναρμονίζεται με τον αντίστοιχο της Οδηγίας 2009/133/ΕΚ (άρθρο 2 στοιχείο ι΄) σχετικά με το κοινό φορολογικό καθεστώς στις συγχωνεύσεις και διασπάσεις.

Καταγραφή της διαδικασίας διάσπασης και Χρονοδιάγραμμα (Απαιτούμενα βήματα)

Η πραγματοποίηση του μετασχηματισμού περιλαμβάνει κατά χρονική σειρά τα ακόλουθα βήματα:

(α) σύνταξη σχεδίου σύμβασης διάσπασης από τα Διοικητικά Συμβούλια ή τους διαχειριστές των εταιριών που συμμετέχουν (Άρθρο 59 Ν. 4601/2019)

Το σχέδιο σύμβασης διάσπασης αναφέρει τουλάχιστον:

α. τη νομική μορφή, την επωνυμία, την έδρα, και τον αριθμό Γ.Ε.ΜΗ. των εταιρειών που μετέχουν στη διάσπαση,

β. την προτεινόμενη σχέση ανταλλαγής των εταιρικών συμμετοχών και το ποσό σε μετρητά που προβλέπεται στα άρθρα 55 και 56 και στην περίπτωση της απόσχισης κλάδου τις εταιρικές συμμετοχές στην επωφελούμενη εταιρεία και το τυχόν ποσό σε μετρητά που προβλέπεται στο άρθρο 57,

γ. εφόσον συντρέχει περίπτωση, τον τρόπο διάθεσης των εταιρικών συμμετοχών στις επωφελούμενες εταιρείες,

δ. την ημερομηνία από την οποία οι εταιρικές συμμετοχές που αποκτούν οι μέτοχοι ή οι εταίροι της διασπώμενης εταιρείας ή, κατά περίπτωση, η ίδια η διασπώμενη εταιρεία παρέχουν δικαίωμα στα κέρδη καθεμίας από τις επωφελούμενες εταιρείες, καθώς και ειδικές συνθήκες σχετικά με αυτό το δικαίωμα,

ε. την ημερομηνία από την οποία οι πράξεις της διασπώμενης, και στην περίπτωση της μερικής διάσπασης και της απόσχισης κλάδου, οι πράξεις που αφορούν τον κλάδο θεωρούνται, από λογιστική άποψη, ότι έχουν διενεργηθεί για λογαριασμό καθεμιάς από τις επωφελούμενες εταιρείες,

στ. στις περιπτώσεις της κοινής και της μερικής διάσπασης, τα δικαιώματα που παρέχονται από καθεμία από τις επωφελούμενες εταιρείες στους μετόχους ή στους εταίρους που έχουν ειδικά δικαιώματα, καθώς και στους δικαιούχους άλλων δικαιωμάτων, ή τα μέτρα που προτείνονται γι’ αυτούς,

ζ. τα ιδιαίτερα πλεονεκτήματα που παρέχονται στους εμπειρογνώμονες σύμφωνα με το άρθρο 62 και στα μέλη των διοικητικών συμβουλίων ή στους διαχειριστές ή στους εσωτερικούς ελεγκτές των συμμετεχουσών στη διάσπαση εταιρειών που μετέχουν στη διάσπαση,

η. την ακριβή καταγραφή και κατανομή των περιουσιακών στοιχείων και των υποχρεώσεων της διασπώμενης εταιρείας που μεταβιβάζονται σε καθεμία από τις επωφελούμενες εταιρείες,

θ. στην κοινή διάσπαση και στη μερική διάσπαση, την κατανομή στους μετόχους ή στους εταίρους της διασπώμενης εταιρείας των εταιρικών συμμετοχών των επωφελούμενων εταιρειών, καθώς και το κριτήριο στο οποίο βασίζεται αυτή η κατανομή.

(β) καταχώριση και δημοσίευσή του σχέδιο σύμβασης διάσπασης στο Γ.Ε.ΜΗ., έναν (1) μήνα πριν από τη λήψη απόφασης, με δυνατότητα απαλλαγής σε περίπτωση ανάρτησης στην ιστοσελίδα κάθε συμμετέχουσας εταιρίας. (Άρθρο 60 Ν. 4601/2019)

(γ) σύνταξη λεπτομερούς επεξηγηματικής έκθεσης επί του σχεδίου διάσπασης και επί της προτεινόμενης σχέσης ανταλλαγής ή, κατά περίπτωση, επί της επικείμενης απόφασης των μετόχων ή των εταίρων για τη διάσπαση, από το Διοικητικό Συμβούλιο ή τους διαχειριστές των εταιριών που συμμετέχουν ή της υπό μετατροπή εταιρίας και υποβολή της έκθεσης στη γενική συνέλευση ή στους εταίρους. Η έκθεση καταχωρίζεται στο Γ.Ε.ΜΗ, δημοσιεύεται στον διαδικτυακό του τόπο και υποβάλλεται στη συνέλευση ή στους εταίρους καθεμίας από τις εταιρείες που μετέχουν στη συγχώνευση, εκτός εάν όλοι οι μέτοχοι ή οι εταίροι συμφωνούν εγγράφως να μην συνταχθεί έκθεση ή να μην γίνει ενημέρωση. Το σχετικό έγγραφο πρέπει να έχει θεωρηθεί από τα πρόσωπα που προβλέπονται στο άρθρο 446 του Κώδικα Πολιτικής Δικονομίας ή από δικηγόρο. (Άρθρο 61 Ν. 4601/2019)

Πιο συγκεκριμένα σχετικά με την παραπάνω αναφερόμενη απαλλαγή σύνταξης της έκθεσης του διοικητικού συμβουλίου ή των διαχειριστών ισχύουν τα εξής:

- Δεν απαιτείται γραπτή έκθεση προς τους εταίρους για τη διάσπαση, σύμφωνα με την παράγραφο 1 του άρθρου 61, ούτε ενημέρωση των εταίρων σύμφωνα με την παράγραφο 3 του ίδιου άρθρου, εφόσον το σύνολο των εταίρων της προσωπικής εταιρείας που μετέχει στη συγχώνευση είναι συγχρόνως και διαχειριστές της. (Άρθρο 79 Ν. 4601/2019)

- Προκειμένου για υπό μετατροπή κεφαλαιουχική εταιρεία «Δεν απαιτείται γραπτή έκθεση προς τους εταίρους για τη διάσπαση, σύμφωνα με την παράγραφο 1 του άρθρου 61, ούτε ενημέρωση των εταίρων σύμφωνα με την παράγραφο 3 του ίδιου άρθρου, εφόσον το σύνολο των εταίρων της εταιρείας περιορισμένης ευθύνης ή της ιδιωτικής κεφαλαιουχικής εταιρείας που μετέχει στη συγχώνευση είναι συγχρόνως και διαχειριστές της. (Άρθρο 90 & 93 Ν. 4601/2019)

(δ) εξέταση του σχεδίου σύμβασης διάσπασης από ανεξάρτητους εμπειρογνώμονες και σύνταξη σχετικής έκθεσης προς τη συνέλευση ή τους εταίρους των οικείων εταιριών, η οποία δεν απαιτείται εφόσον όλοι οι μέτοχοι ή οι εταίροι συμφωνούν εγγράφως στη μη εξέταση του σχεδίου. Το σχετικό έγγραφο πρέπει να έχει θεωρηθεί από τα πρόσωπα που προβλέπονται στο άρθρο 446 του Κώδικα Πολιτικής Δικονομίας ή από δικηγόρο. (Άρθρο 62 Ν. 4601/2019)

Η εξέταση του σχεδίου σύμβασης διάσπασης από εμπειρογνώμονες είναι υποχρεωτική για την προσωπική εταιρεία που μετέχει στη διάσπαση, μόνο ύστερα από αίτημα ενός (1) τουλάχιστον από τους εταίρους της. Το σχετικό αίτημα υποβάλλεται πέντε (5) το αργότερο ημέρες πριν από την παρέλευση της προθεσμίας της παραγράφου 1 του άρθρου 79. Στην περίπτωση αυτή, η απόφαση του άρθρου 80 λαμβάνεται μετά την κοινοποίηση της έκθεσης που συντάσσουν οι εμπειρογνώμονες στους εταίρους. (Άρθρο 81 Ν. 4601/2019)

(ε) Διαθεσιμότητα των εγγράφων για εξέταση από τους μετόχους ή τους εταίρους λόγω της συγχώνευσης

(1) το σχέδιο σύμβασης διάσπασης,

(2) οι ετήσιες χρηματοοικονομικές καταστάσεις και οι ετήσιες εκθέσεις διαχείρισης του διοικητικού συμβουλίου ή των διαχειριστών καθεμίας από τις εταιρείες που μετέχουν στη διάσπαση των τριών (3) τελευταίων ετών,

(3) λογιστική κατάσταση που έχει συνταχθεί σε ημερομηνία που δεν είναι προγενέστερη από την πρώτη ημέρα του τρίτου μήνα πριν από την ημερομηνία του σχεδίου σύμβασης διάσπασης, αν οι τελευταίες ετήσιες χρηματοοικονομικές καταστάσεις αναφέρονται σε χρήση που έχει λήξει έξι (6) μήνες τουλάχιστον πριν από την ημερομηνία του σχεδίου σύμβασης διάσπασης. Η λογιστική κατάσταση περιλαμβάνει τουλάχιστον ισολογισμό, κατάσταση αποτελεσμάτων και περίληψη των λογιστικών μεθόδων που χρησιμοποιήθηκαν για τη σύνταξή τους.

(4) της έκθεσης που προβλέπεται στο άρθρο 62.

Δεν απαιτείται λογιστική κατάσταση εφόσον όλοι οι μέτοχοι ή οι εταίροι αυτών έχουν συμφωνήσει ότι δεν απαιτείται η σύνταξη λογιστικής κατάστασης. Το σχετικό έγγραφο πρέπει να έχει θεωρηθεί από τα πρόσωπα που προβλέπονται στο άρθρο 446 του Κώδικα Πολιτικής Δικονομίας ή από δικηγόρο. (Άρθρο 63 Ν. 4601/2019)

(στ) Προστασία των πιστωτών των εταιρειών που μετέχουν στη διάσπαση (Άρθρο 65 Ν. 4601/2019)

1) Μέσα σε τριάντα (30) ημέρες από την ολοκλήρωση των διατυπώσεων του άρθρου 8, οι πιστωτές των εταιρειών που μετέχουν στη διάσπαση, των οποίων οι απαιτήσεις είχαν γεννηθεί πριν από τον χρόνο αυτόν, χωρίς να έχουν καταστεί ληξιπρόθεσμες, έχουν το δικαίωμα να ζητήσουν, οι δε εταιρείες έχουν υποχρέωση να τους παράσχουν κατάλληλες εγγυήσεις, εφόσον αποδεικνύουν επαρκώς ότι, η οικονομική κατάσταση των εταιρειών εξαιτίας της διάσπασης, καθιστά απαραίτητη την παροχή τέτοιων εγγυήσεων και εφόσον δεν έχουν λάβει τέτοιες εγγυήσεις.

2) Οι εγγυήσεις που χορηγούνται στους πιστωτές της διασπώμενης εταιρείας μπορεί να είναι διαφορετικές από αυτές που χορηγούνται στους πιστωτές της επωφελούμενης ή των επωφελούμενων εταιρειών.

3) Κάθε διαφορά που προκύπτει επιλύεται από το δικαστήριο (Μονομελές Πρωτοδικείο)

(ζ) λήψη απόφασης από τη γενική συνέλευση ή τους εταίρους για τη διάσπαση. Για τη διάσπαση απαιτείται απόφαση της συνέλευσης ή των εταίρων καθεμιάς από τις εταιρείες που μετέχουν στη διάσπαση, η οποία λαμβάνεται όπως ορίζεται στον νόμο και στο καταστατικό της. Η απόφαση αφορά τουλάχιστον την έγκριση του σχεδίου σύμβασης διάσπασης και, κατά περίπτωση, των τροποποιήσεων του καταστατικού που απαιτούνται για την πραγματοποίηση της διάσπασης. (Άρθρο 66 Ν. 4601/2019)

Η απόφαση των εταίρων προσωπικής εταιρείας με την οποία εγκρίνεται η συμμετοχή της σε διάσπαση, λαμβάνεται με ομοφωνία. Η εταιρική σύμβαση μπορεί να προβλέπει τη λήψη της απόφασης με πλειοψηφία τριών τετάρτων (3/4) τουλάχιστον του όλου αριθμού των εταίρων. (Άρθρο 80 Ν. 4601/2019)

Η απόφαση της συνέλευσης των εταίρων Ε.Π.Ε. λαμβάνεται με πλειοψηφία τουλάχιστον πλέον του ενός δευτέρου (1/2) του συνολικού αριθμού των εταίρων, οι οποίοι εκπροσωπούν τουλάχιστον το 65% του εταιρικού κεφαλαίου. (Άρθρο 91 Ν. 4601/2019)

(η) κατάρτιση της σύμβασης ή, κατά περίπτωση, μονομερούς πράξης διάσπασης με ιδιωτικό έγγραφο θεωρημένου από τα πρόσωπα που προβλέπονται στο άρθρο 446 του Κώδικα Πολιτικής Δικονομίας ή από δικηγόρο, εκτός αν πρόκειται για Α.Ε., Ε.Π.Ε., Ευρωπαϊκές Εταιρίες, Αστικούς Συνεταιρισμούς και Ευρωπαϊκές Συνεταιριστικές Εταιρίες ή αν συντρέχουν άλλοι λόγοι που προβλέπονται στον νόμο, οπότε απαιτείται συμβολαιογραφικό έγγραφο. (Άρθρο 67 Ν. 4601/2019)

(θ) προληπτικό έλεγχο νομιμότητας όλων των προπαρασκευαστικών πράξεων και διατυπώσεων της συγχώνευσης, της διάσπασης και της μετατροπής από το αρμόδιο κατά περίπτωση διοικητικό όργανο (Υπουργό Οικονομίας και Ανάπτυξης, Περιφερειάρχη ή Υπηρεσία Γ.Ε.ΜΗ.) και πραγματοποίηση συστατικής δημοσιότητας της διάσπασης στο ΓΕ.ΜΗ.. (Άρθρο 68 & 69 Ν. 4601/2019)

(ι) Επέλευση των αποτελεσμάτων διάσπασης.

Χρόνος επέλευσης των αποτελεσμάτων του μετασχηματισμού:

Η διάσπαση συντελείται με μόνη την καταχώριση της σύμβασης διάσπασης, ως προς τις επωφελούμενες εταιρείες, ακόμα και πριν από τη διαγραφή από το Γ.Ε.ΜΗ. της διασπώμενης εταιρείας, εφόσον πρόκειται για κοινή διάσπαση.

Αποτελέσματα της διάσπασης

Από την ημερομηνία καταχώρισης στο Γ.Ε.ΜΗ. επέρχονται αυτοδίκαια και ταυτόχρονα τόσο μεταξύ της διασπώμενης και των επωφελούμενων εταιρειών όσο και έναντι τρίτων, τα εξής αποτελέσματα:

- οι επωφελούμενες εταιρείες υποκαθίστανται καθολικές διάδοχοι στη μεταβιβαζόμενη σε αυτές περιουσία. Στην κοινή διάσπαση, η καθολική διαδοχή καταλαμβάνει το σύνολο της περιουσίας, δηλαδή το σύνολο των δικαιωμάτων, των υποχρεώσεων και γενικά των έννομων σχέσεων της διασπώμενης εταιρείας, περιλαμβανομένων των διοικητικών αδειών που έχουν εκδοθεί υπέρ της τελευταίας και αφορούν τη μεταβιβαζόμενη περιουσία. Η μεταβίβαση αυτής της περιουσίας στις επωφελούμενες εταιρείες γίνεται σύμφωνα με την κατανομή που προβλέπεται στη σύμβαση διάσπασης ή προκύπτει από την παράγραφο 3 του άρθρου 59. Στη μερική διάσπαση και στην απόσχιση κλάδου η καθολική διαδοχή καταλαμβάνει τον κλάδο δραστηριότητας που καθορίζεται στη σύμβαση διάσπασης,

- στις περιπτώσεις της κοινής διάσπασης και της μερικής διάσπασης, οι μέτοχοι ή οι εταίροι της διασπώμενης εταιρείας γίνονται μέτοχοι ή εταίροι μίας ή περισσότερων επωφελούμενων εταιρειών, σύμφωνα με την κατανομή που προβλέπεται στη σύμβαση διάσπασης. Στην περίπτωση της απόσχισης κλάδου, η διασπώμενη εταιρεία γίνεται μέτοχος ή εταίρος της επωφελούμενης εταιρείας, λαμβάνοντας τις εταιρικές συμμετοχές που προβλέπονται στη σύμβαση διάσπασης,

- στην περίπτωση της κοινής διάσπασης, η διασπώμενη εταιρεία παύει να υπάρχει.

- Οι εκκρεμείς δίκες συνεχίζονται αυτοδίκαια και χωρίς άλλη διατύπωση από τις επωφελούμενες εταιρείες, σύμφωνα με την κατανομή που προβλέπεται στο σχέδιο σύμβασης διάσπασης ή προκύπτει από την παράγραφο 3 του άρθρου 59.

- Οι προβλεπόμενες στον νόμο ιδιαίτερες διατυπώσεις για τη μεταβίβαση ορισμένων περιουσιακών στοιχείων ισχύουν και στην περίπτωση διάσπασης.

- Στην κοινή και τη μερική διάσπαση, οι εταιρικές συμμετοχές επωφελούμενης εταιρείας δεν ανταλλάσσονται με εταιρικές συμμετοχές της διασπώμενης εταιρείας που κατέχονται:

α. είτε από την ίδια την επωφελούμενη εταιρεία είτε από πρόσωπο που ενεργεί στο όνομά του αλλά για λογαριασμό της,

β. είτε από την ίδια την διασπώμενη εταιρεία, είτε από πρόσωπο που ενεργεί στο όνομά του, αλλά για λογαριασμό της.

Στην απόσχιση κλάδου, δεν μπορεί να συμπεριλαμβάνονται στον μεταβιβαζόμενο κλάδο εταιρικές συμμετοχές της διασπώμενης εταιρείας στην επωφελούμενη εταιρεία.

Παραγραφή αξιώσεων κατά εταίρων της διασπώμενης εταιρείας - Σε περίπτωση διάσπασης προσωπικής εταιρείας με απορρόφησή της από επωφελούμενη εταιρεία, της οποίας οι μέτοχοι ή οι εταίροι δεν ευθύνονται προσωπικά για τα χρέη της, οι αξιώσεις κατά των εταίρων της διασπώμενης εταιρείας που ευθύνονται προσωπικά για τα χρέη της, παραγράφονται ύστερα από πέντε (5) έτη από τη συντέλεση της διάσπασης σύμφωνα με την παράγραφο 1 του άρθρου 70, εκτός αν η αξίωση κατά της διασπώμενης εταιρείας υπόκειται σε βραχύτερη παραγραφή.

- Η ευθύνη της παραγράφου 1 δεν υφίσταται έναντι δανειστή της διασπώμενης εταιρείας, εφόσον αυτός συγκατατέθηκε εγγράφως στη διάσπαση.

- Στην προθεσμία της παραγράφου 1 εφαρμόζονται οι διατάξεις του Αστικού Κώδικα για την αναστολή και τη διακοπή της παραγραφής. Αν η αξίωση καταστεί ληξιπρόθεσμη μετά τη συντέλεση της διάσπασης σύμφωνα με την παράγραφο 1 του άρθρου 70, η παράγραφος 1 αρχίζει από το χρονικό σημείο, κατά το οποίο η αξίωση καθίσταται ληξιπρόθεσμη.

- Μετατροπή

Ορισμός Μετατροπής

Μετατροπή είναι η πράξη με την οποία μία εταιρεία, χωρίς να λυθεί και να τεθεί υπό εκκαθάριση, μεταβάλλει τη νομική μορφή της, διατηρώντας τη νομική της προσωπικότητα.

Η μετατροπή είναι διαδικασία μετασχηματισμού στην οποία μετέχει ένα μόνο από τα υποκείμενα εταιρικών μετασχηματισμών που προσδιορίζονται στην παράγραφο 1 του άρθρου 2 του Ν. 4601/2019, το οποίο, χωρίς να λυθεί και να τεθεί υπό εκκαθάριση, μεταβάλλει τη νομική μορφή του σε άλλη εταιρική μορφή της ίδιας διάταξης, διατηρώντας συγχρόνως τη νομική του προσωπικότητα, δηλαδή χωρίς αλλαγή της ταυτότητας του νομικού προσώπου της παλιάς (μετατραπείσας) εταιρίας.

Καταγραφή της διαδικασίας μετατροπής και Χρονοδιάγραμμα (Απαιτούμενα βήματα)

Σύμφωνα με τις διατάξεις των άρθρων 105 έως 117 του Ν. 4601/2019 περιγράφεται η διαδικασία και οι απαιτούμενες ενέργειες με βάσει της οποίες συντελείται η μετατροπή νομικού τύπου μιας οντότητας.

- Για τη μετατροπή εφαρμόζεται ανάλογα, στο μέτρο που είναι αναγκαίο, η διαδικασία ίδρυσης της νέας νομικής μορφής. (Άρθρο 105 Ν. 4601/2019)

- Το διοικητικό συμβούλιο ή οι διαχειριστές της υπό μετατροπή εταιρείας, συντάσσουν λεπτομερή έκθεση, η οποία περιέχει σχέδιο της απόφασης της συνέλευσης ή των εταίρων για τη μετατροπή. Η έκθεση επεξηγεί και δικαιολογεί από νομική και οικονομική άποψη τη μεταβολή της νομικής μορφής της εταιρείας και ειδικότερα τη θέση των μετόχων ή των εταίρων στην εταιρεία με τη νέα νομική της μορφή.

Η έκθεση καταχωρίζεται στο Γ.Ε.ΜΗ., δημοσιεύεται στο διαδικτυακό του τόπο και υποβάλλεται στη συνέλευση ή στους εταίρους.

Δεν απαιτείται έκθεση του διοικητικού συμβουλίου ή των διαχειριστών, εφόσον οι μέτοχοι ή οι εταίροι και οι κάτοχοι άλλων τίτλων που παρέχουν δικαίωμα ψήφου συμφωνούν εγγράφως να μην καταρτιστεί έκθεση. Το σχετικό έγγραφο πρέπει να έχει θεωρηθεί από τα πρόσωπα που προβλέπονται στο άρθρο 446 του Κώδικα Πολιτικής Δικονομίας ή από δικηγόρο. (Άρθρο 106 Ν. 4601/2019)

Πιο συγκεκριμένα σχετικά με την παραπάνω αναφερόμενη απαλλαγή σύνταξης της έκθεσης του διοικητικού συμβουλίου ή των διαχειριστών ισχύουν τα εξής: - Προκειμένου για τη μετατροπή προσωπικών εταιρειών «Δεν απαιτείται γραπτή έκθεση προς τους εταίρους, σύμφωνα με την παράγραφο 1 του άρθρου 106, εφόσον το σύνολο των εταίρων της υπό μετατροπή εταιρείας είναι συγχρόνως και διαχειριστές της.» (Άρθρο 120 Ν. 4601/2019)

- Προκειμένου για υπό μετατροπή κεφαλαιουχική εταιρεία «Σε περίπτωση μετατροπής εταιρείας περιορισμένης ευθύνης ή ιδιωτικής κεφαλαιουχικής εταιρείας, δεν απαιτείται γραπτή έκθεση προς τους εταίρους για τη μετατροπή, σύμφωνα με την παράγραφο 1 του άρθρου 106, εφόσον το σύνολο των εταίρων της υπό μετατροπή εταιρείας είναι συγχρόνως και διαχειριστές της. (Άρθρο 129 Ν. 4601/2019)

- Εξακρίβωση της αξίας της περιουσίας της υπό μετατροπή εταιρείας (Άρθρο 123 Ν. 4601/2019)

Σε περίπτωση μετατροπής σε κεφαλαιουχική εταιρεία απαιτείται προηγούμενη εξακρίβωση της αξίας της περιουσίας της υπό μετατροπή εταιρείας από τα πρόσωπα της παρ. 3 του άρθρου 17 του ν. 4548/2018.

Η έκθεση εξακρίβωσης που συντάσσεται σύμφωνα με την παράγραφο 1 υποβάλλεται σε δημοσιότητα με ανάλογη εφαρμογή της παρ. 8 του άρθρου 17 του ν. 4548/2018. - Διαθεσιμότητα των εγγράφων για έλεγχο από τους εταίρους. (Άρθρο 107 Ν. 4601/2019)

Κάθε μέτοχος ή εταίρος έχει το δικαίωμα να λαμβάνει γνώση στην έδρα της υπό μετατροπή εταιρείας, προκειμένου για τη μετατροπή προσωπικών εταιρειών (Άρθρο 120 Ν. 4601/2019) καθώς και εταιρείας περιορισμένης ευθύνης ή ιδιωτικής κεφαλαιουχικής εταιρείας (Άρθρο 129 Ν. 4601/2019) για συνεχή χρονική περίοδο που αρχίζει δέκα (10) τουλάχιστον ημέρες πριν την Συνέλευση και προκειμένου για ανώνυμη εταιρεία (Άρθρο 129 Ν. 4601/2019) έναν (1) τουλάχιστον μήνα πριν από τη συνεδρίαση της συνέλευσης που καλείται να αποφασίσει για τη μετατροπή, των εξής τουλάχιστον εγγράφων:

α. της έκθεσης της παραγράφου 1 του άρθρου 106,

β. των ετήσιων χρηματοοικονομικών καταστάσεων και των ετήσιων εκθέσεων διαχείρισης του διοικητικού συμβουλίου ή των διαχειριστών της υπό μετατροπή εταιρείας των τριών (3) τελευταίων ετών,

γ. κατά περίπτωση, της έκθεσης της παραγράφου 2 του άρθρου 123. - Απόφαση της συνέλευσης ή των εταίρων. (Άρθρα 108 & 109 Ν. 4601/2019)

Για τη μετατροπή απαιτείται απόφαση της συνέλευσης ή των εταίρων, η οποία θα περιλαμβάνει τουλάχιστον:

α. τη νομική μορφή και την επωνυμία της εταιρείας με τη νέα νομική της μορφή,

β. το είδος, την αξία και τον τρόπο διάθεσης των εταιρικών συμμετοχών στην εταιρεία με τη νέα νομική της μορφή,

γ. τους όρους που αποτελούν υποχρεωτικό περιεχόμενο του καταστατικού σύμφωνα με τις διατάξεις που διέπουν την εταιρεία με τη νέα νομική της μορφή,

δ. εφόσον συντρέχει περίπτωση, τα δικαιώματα που παρέχονται από την εταιρεία με τη νέα νομική της μορφή στους μετόχους ή στους εταίρους που έχουν ειδικά δικαιώματα, καθώς και στους δικαιούχους άλλων δικαιωμάτων ή τα μέτρα που προτείνονται γι’ αυτούς.

Η απόφαση λαμβάνεται όπως ορίζεται στον νόμο και στο καταστατικό της υπό μετατροπή εταιρείας.

Η απόφαση των εταίρων προσωπικής εταιρείας για τη μετατροπή της λαμβάνεται με ομοφωνία. Η εταιρική σύμβαση μπορεί να προβλέπει τη λήψη της απόφασης με πλειοψηφία τριών τετάρτων (3/4) τουλάχιστον του όλου αριθμού των εταίρων. (Άρθρο 121 Ν. 4601/2019)

Η απόφαση της συνέλευσης των εταίρων Ε.Π.Ε. λαμβάνεται με πλειοψηφία τουλάχιστον πλέον του ενός δευτέρου (1/2) του συνολικού αριθμού των εταίρων, οι οποίοι εκπροσωπούν τουλάχιστον το 65% του εταιρικού κεφαλαίου. (Άρθρο 130 Ν. 4601/2019) - Διατυπώσεις δημοσιότητας – Πράξεις και στοιχεία που υποβάλλονται σε δημοσιότητα (Άρθρο 111 Ν. 4601/2019)

Η μετατροπή υποβάλλεται στις διατυπώσεις δημοσιότητας του ν. 3419/2005. Στη δημοσιότητα υποβάλλεται η απόφαση της συνέλευσης ή των εταίρων της υπό μετατροπή εταιρείας, η οποία λαμβάνεται σύμφωνα με τα άρθρα 108 και 109, και, εφόσον συντρέχει περίπτωση, το συμβολαιογραφικό έγγραφο στον τύπο του οποίου έχει υποβληθεί το καταστατικό της εταιρείας με τη νέα νομική της μορφή, καθώς και η εγκριτική απόφαση που προβλέπεται στην παράγραφο 2 του άρθρου 112. - Προληπτικός έλεγχος νομιμότητας (Άρθρο 112 Ν. 4601/2019)

Με την επιφύλαξη της παρ. 5 του άρθρου 9 του ν. 4548/2018, η δημοσιότητα προϋποθέτει σε κάθε περίπτωση προηγούμενο έλεγχο της νομιμότητας όλων των πράξεων και διατυπώσεων που επιβάλλει ο παρών στην υπό μετατροπή εταιρεία. Ο έλεγχος νομιμότητας του προηγούμενου εδαφίου περιορίζεται στην τήρηση των διατάξεων του παρόντος, της εταιρικής νομοθεσίας που διέπει την υπό μετατροπή εταιρεία, του καταστατικού αυτής και των διατάξεων του ν. 3419/2005. - Αποτελέσματα της μετατροπής (Άρθρο 113 Ν. 4601/2019)

Η μετατροπή συντελείται με μόνη την καταχώριση της απόφασης της συνέλευσης ή των εταίρων για τη μετατροπή. Εφόσον το καταστατικό της εταιρείας με τη νέα νομική της μορφή έχει υποβληθεί στον τύπο του συμβολαιογραφικού εγγράφου, η μετατροπή συντελείται με μόνη την καταχώριση του συμβολαιογραφικού εγγράφου.

Από την ολοκλήρωση των διατυπώσεων δημοσιότητας, επέρχονται αυτοδίκαια και έναντι όλων τα εξής αποτελέσματα:

α. η μετατραπείσα εταιρεία διατηρεί τη νομική της προσωπικότητα και συνεχίζεται με τη νέα νομική της μορφή χωρίς να πραγματοποιείται μεταβίβαση της περιουσίας της, με ειδική ή καθολική διαδοχή,

β. οι διοικητικές άδειες που έχουν εκδοθεί υπέρ της μετατραπείσας εταιρείας συνεχίζουν να υφίστανται,

γ. οι μέτοχοι ή οι εταίροι της μετατραπείσας εταιρείας μετέχουν στην εταιρεία με τη νέα νομική της μορφή, σύμφωνα με τις διατάξεις που διέπουν αυτή,

δ. δικαιώματα τρίτων στις εταιρικές συμμετοχές της μετατραπείσας εταιρείας διατηρούνται στις εταιρικές συμμετοχές με τη νέα νομική της μορφή.

ε. Οι εκκρεμείς δίκες συνεχίζονται αυτοδίκαια και χωρίς άλλη διατύπωση στο όνομα της εταιρείας με τη νέα νομική της μορφή.

Παραγραφή αξιώσεων κατά ομόρρυθμων και ετερόρρυθμων εταίρων

- Σε περίπτωση μετατροπής ομόρρυθμης ή ετερόρρυθμης εταιρείας σε κεφαλαιουχική, οι αξιώσεις κατά των ομόρρυθμων και, εφόσον συντρέχει περίπτωση, κατά των ετερόρρυθμων εταίρων, παραγράφονται ύστερα από πέντε (5) έτη από τη συντέλεση της μετατροπής, σύμφωνα με τις παραγράφους 1 και 2 του άρθρου 113, κατά περίπτωση, εκτός αν η αξίωση κατά της ομόρρυθμης ή ετερόρρυθμης εταιρείας υπόκειται σε βραχύτερη παραγραφή.

- Σε περίπτωση μετατροπής ομόρρυθμης εταιρείας σε ετερόρρυθμη σύμφωνα με την περίπτωση β΄ της παραγράφου 1 του άρθρου 126, οι αξιώσεις κατά των ομόρρυθμων εταίρων που μετατράπηκαν σε ετερόρρυθμους παραγράφονται ύστερα από πέντε (5) έτη από τη συντέλεση της μετατροπής, εκτός αν η αξίωση κατά της ομόρρυθμης εταιρείας υπόκειται σε βραχύτερη παραγραφή.

- Η ευθύνη των παραγράφων 1 και 2 δεν υφίσταται έναντι δανειστή της μετατραπείσας εταιρείας, εφόσον αυτός συγκατατέθηκε εγγράφως στη μετατροπή.

- Στις προθεσμίες των παραγράφων 1 και 2 εφαρμόζονται οι διατάξεις του Αστικού Κώδικα για την αναστολή και τη διακοπή της παραγραφής. Αν η αξίωση καταστεί ληξιπρόθεσμη μετά τη συντέλεση της μετατροπής σύμφωνα με τις παραγράφους 1 και 2 του άρθρου 113, κατά περίπτωση, η παραγραφή αρχίζει από το χρονικό σημείο, κατά το οποίο η αξίωση καθίσταται ληξιπρόθεσμη.

Μετατροπή Ατομικής Επιχείρησης

Η «Ατομική Επιχείρηση» δεν περιλαμβάνεται στο πεδίο εφαρμογής του Ν. 4601/2019 και μπορεί να μετασχηματισθεί σε εταιρική μορφή μόνον «καταχρηστικά», με βάση τις διατάξεις των φορολογικών και αναπτυξιακών νόμων που αφορούν τους μετασχηματισμούς.

Υπό το καθεστώς του ν.δ. 1297/1972 και του ν. 2166/1993, η καταχρηστικά αποκαλούμενη «μετατροπή» σε Ε.Π.Ε. Ι Κ Ε ή Α.Ε. δεν αποτελεί γνήσιο μετασχηματισμό παρά κοινή εισφορά επιχείρησης (υπό μορφή εισφοράς σε είδος) στο πλαίσιο, αντίστοιχα, της ίδρυσης ή της αύξησης του κεφαλαίου της Ε.Π.Ε. Ι.Κ.Ε. ή της Α.Ε.

Η δε σύσταση νέας εταιρείας από «μετατροπή» ατομικής επιχείρησης, προβλέπεται μόνο από το ν.δ. 1297/1972 και το ν. 2166/1993 που παρέχουν φορολογικά κίνητρα για τους μετασχηματισμούς των επιχειρήσεων (αναπτυξιακοί νόμοι).

Το με αρ. πρωτ. ΔΕΑΦ Β’1084102 ΕΞ 2016/01.06.2016 έγγραφό του το Υπουργείο Οικονομικών αναφέρει ότι: «Είναι δυνατή η μετατροπή ατομικής επιχείρησης και κοινωνίας αστικού δικαίου που ασκεί επιχειρηματική δραστηριότητα σε ΙΚΕ, κατ’ εφαρμογή των ευεργετικών διατάξεων των ν.δ.1297/1972 και ν.2166/1993 εφόσον πληρούνται οι οριζόμενες στα νομοθετήματα αυτά προϋποθέσεις, κατ’ ανάλογη εφαρμογή των όσων ισχύουν για την μετατροπή ατομικής επιχείρησης και κοινωνίας αστικού δικαίου σε ΑΕ και ΕΠΕ».

Επίσης το με αρ. πρωτ. 1115478/11607/B 0012/18.12.2008 έγγραφό του έχει ξεκαθαρίσει ότι στις περιπτώσεις μετατροπών ατομικών επιχειρήσεων: «Mεταβιβάζεται η περιουσία της επιχείρησης και όχι η περιουσία του ατόμου. Όπως έχει γίνει δεκτό με την αριθ. 466/πολ.25/1973 ερμηνευτική εγκύκλιο του N.Δ. 1297/1972, για την εφαρμογή των διατάξεων του νομοθετήματος αυτού, πρέπει να μεταβιβάζεται στη νέα επιχείρηση, προκειμένου περί ατομικών επιχειρήσεων, όχι ολόκληρη η περιουσία του ατόμου, αλλά μόνο της επιχειρήσεως αυτού, δηλαδή τα πάγια αυτά περιουσιακά στοιχεία να ανήκουν στην κυριότητα της ατομικής επιχείρησης και όχι του φορέα αυτής (φυσικού προσώπου), το οποίο ως θέμα πραγματικό διαπιστώνεται από την αρμόδια Φορολογούσα Aρχή.».

Σύμφωνα με το άρθρο 5 του Ν. 4935/2022 ορίζεται «Στην περίπτωση εισφοράς ατομικής επιχείρησης σε οποιασδήποτε μορφής εταιρεία, παρέχεται στη νέα εταιρεία το κίνητρο της απαλλαγής από την καταβολή φόρου εισοδήματος επί των πραγματοποιούμενων προ φόρου κερδών, τα οποία προκύπτουν με βάση τη φορολογική νομοθεσία, κατά ποσοστό τριάντα τοις εκατό (30%), εφόσον πληρούνται οι ακόλουθες προϋποθέσεις:

α) η εισφερόμενη ατομική επιχείρηση έχει πραγματοποιήσει έναρξη εργασιών τουλάχιστον προ τριετίας από την ημερομηνία της εισφοράς,

β) η νέα εταιρεία τηρεί λογιστικά αρχεία με το διπλογραφικό σύστημα,……….» - Φορολογικοί Νόμοι που ισχύουν κατά τους μετασχηματισμούς

Επιλογή Φορολογικού νομοθετικού πλαισίου για την διαδικασία μετασχηματισμού

Μία επιχείρηση μπορεί να επιλέξει να κάνει χρήση

- είτε μόνο των γενικών διατάξεων της εταιρικής νομοθεσίας Ν. 4601/2019 χωρίς καμία αναφορά σε διατάξεις φορολογικής νομοθεσίας,

- είτε (εφόσον θέλει να έχουν εφαρμογή φορολογικές απαλλαγές) και των διατάξεων των αναπτυξιακών νόμων ν.δ. 1297/1972, ν. 2166/1993, ν.4935/2022 και του άρθρου 54 του φορολογικού νόμου 4172/2013.

ΝΔ 1297/1972, κωδικοποιημένος με τον 4935/2022 «Περί παροχής φορολογικών κινήτρων δια την συγχώνευσιν ή μετατροπήν επιχειρήσεων προς δημιουργίαν μεγάλων οικονομικών μονάδων»

Σύμφωνα με τις διατάξεις του Ν. 1297/1972 προβλέπεται η μετατροπή και η συγχώνευση επιχειρήσεων οποιασδήποτε νομικής μορφής (συμπεριλαμβανομένου και της ατομικής επιχείρησης) σε ανώνυμη εταιρεία ή σε εταιρεία περιορισμένης ευθύνης, εκτός Α.Ε. σε Ε.Π.Ε.. H συγχώνευση, ειδικά βιομηχανικών ή βιοτεχνικών επιχειρήσεων οποιασδήποτε νομικής μορφής, εκτός Α.Ε. σε βιομηχανική ή βιοτεχνική Ο.Ε., Ε.Ε. και Ε.Π.Ε και η εισφορά κλάδου ή κλάδων από λειτουργούσα επιχείρηση, τόσο σε λειτουργούσα, όσο και σε συνιστώμενη Α.Ε

Το κατώτατο εταιρικό κεφάλαιο της προερχόμενης Α.Ε. από μετατροπή, συγχώνευση ή εισφορά κλάδου, πρέπει να ανέρχεται σε ευρώ 293.470,29, της δε προερχόμενης Ε.Π.Ε. από μετατροπή ή συγχώνευση σε ευρώ 146.735,14.

Οι μετασχηματιζόμενες επιχειρήσεις μπορούν να τηρούν λογιστικά βιβλία οποιασδήποτε κατηγορίας του Ν. 4308/2015 και επιπλέον, δεν απαιτείται να έχουν συντάξει προηγουμένως οικονομικές καταστάσεις.

Στο άρθρο 2 παρ. 1 και 2 του ν. 1297/1972 (Α΄ 217) ορίζεται ότι για τις συγχωνεύσεις ή μετατροπές επιχειρήσεων που πραγματοποιούνται κατά τις διατάξεις του νόμου αυτού η προκύπτουσα υπεραξία δεν υπόκειται κατά τον χρόνον της συγχωνεύσεως ή μετατροπής, εις φόρον εισοδήματος. Η κατά την προηγουμένην παράγραφον υπεραξία, διαπιστουμένη δι’ απογραφής των στοιχείων ενεργητικού και παθητικού των συγχωνευομένων ή μετατρεπομένων επιχειρήσεων και εμφανιζομένη απαραιτήτως εις ειδικούς λογαριασμούς της συγχωνευούσης ή της νέας εταιρείας μέχρι του χρόνου διαλύσεώς της, θεωρείται περιερχομένη εις ταύτην και φορολογείται κατά τον χρόνον της καθ’ οιανδήποτε τρόπον διαλύσεώς της [λογιζόμενο, για τις ανώνυμες εταιρείες, ως εισόδημα από κινητές αξίες]

Με τις διατάξεις αυτές, οι οποίες ως εκ της φύσεώς τους είναι στενώς ερμηνευτέες, δεν θεσπίζεται απαλλαγή από τον φόρο της υπεραξίας που απορρέει από την συγχώνευση ή μετατροπή επιχειρήσεων, αλλά αναβολή της φορολογικής υποχρέωσης της συγχωνεύουσας ή νέας εταιρείας, η οποία τελεί υπό την προϋπόθεση ότι η υπεραξία αυτή, για την οποία εξακολουθεί να οφείλεται φόρος, εμφανίζεται αυτοτελώς σε ειδικό λογαριασμό.

Παρέχεται απαλλαγή από κάθε φόρο, τέλος εισφορά και δικαίωμα υπέρ του Δημοσίου ή τρίτου συμπεριλαμβανομένου και του φόρου μεταβίβασης ακινήτων, σχετικά με την εισφορά και μεταβίβαση όλων των περιουσιακών στοιχείων, δηλαδή και των κινητών, τη σύμβαση σύστασης της νέας επιχείρησης, τη μεταγραφή κ.λ.π., με την προϋπόθεση, όμως, ότι η νέα εταιρεία δεν θα διαλυθεί πριν την πάροδο πενταετίας από τη σύσταση ή τη συγχώνευση της.

Η απαλλαγή εφαρμόζεται και επί του φόρου συγκέντρωσης κεφαλαίου, υπό την προϋπόθεση ότι ο κύκλος εργασιών της νέας εταιρείας, δηλαδή, το άθροισμα του κύκλου εργασιών των τελευταίων εγκεκριμένων και δημοσιευμένων οικονομικών καταστάσεων ή, κατά περίπτωση, των τελευταίων δηλώσεων φορολογίας εισοδήματος των μετασχηματιζόμενων επιχειρήσεων, αφαιρουμένων των μεταξύ τους συναλλαγών, είναι ίσος ή μεγαλύτερος από το ποσό των τετρακοσίων πενήντα χιλιάδων (450.000) ευρώ.

Ειδικά, για την απαλλαγή από το φόρο μεταβίβασης ακινήτων, απαιτούνται, επιπλέον και οι ακόλουθες προϋποθέσεις : 1) τα ακίνητα να ανήκουν κατά κυριότητα στη μετατρεπόμενη ή συγχωνευμένη επιχείρηση και να χρησιμοποιούνται για τις ανάγκες της, τουλάχιστο, για μια πενταετία από τη συγχώνευση ή τη μετατροπή, και 2) τα ακίνητα, που εισφέρθηκαν στη μετατρεπόμενη ή συγχωνευμένη επιχείρηση, να είχαν χρησιμοποιηθεί για τις ανάγκες της εισφέρουσας αυτά επιχείρησης, τουλάχιστο, για μια πενταετία πριν από τη μετατροπή ή τη συγχώνευση.

Κατά την διάρκειαν της πενταετίας επιτρέπεται όπως η συγχωνεύουσα ή συνιστωμένη εταιρεία, υπό την προϋπόθεσιν ότι δεν μεταβάλλεται το κύριον αντικείμενον των εργασιών της:

α. Εκμισθώνη τα ακίνητα.

β. Εκποιή τα συνεπεία της συγχωνεύσεως ή μετατροπής αποκτώμενα ακίνητα, υπό την προϋπόθεσιν ότι το προϊόν της εκποιήσεως θα χρησιμοποιηθή εντός προθεσμίας δύο (2) ετών από της εκποιήσεως δια την απόκτησιν ακινήτων ή ετέρων καινουργών παγίων περιουσιακών στοιχείων, ίσης τουλάχιστον αξίας, τα οποία θα εξυπηρετούν τας ανάγκας της επιχειρήσεως, ή δι’ εξόφλησιν, οφειλών εκ δανείων και πιστώσεων προς τραπεζικά Ιδρύματα, φορολογικών υποχρεώσεων προς το Δημόσιον, ως και ασφαλιστικών εισφορών προς Ασφαλιστικά Ιδρύματα και Ταμεία, υφισταμένων κατά την εκποίησιν των ακινήτων.

Τα εδάφια δεύτερο έως και έκτο της παρούσας παραγράφου δεν εφαρμόζονται για τα ακίνητα που ανήκουν σε μετατρεπόμενες επιχειρήσεις με κύριο αντικείμενο εργασιών την κατασκευή ή εκμετάλλευση ακινήτων.»

Σύμφωνα με το άρθρο 8 του Ν. 1297/1972 ορίζεται ότι η αποτίμηση της αξίας των εισφερομένων σε είδος, κατά τις διατάξεις του νομοθετήματος αυτού, περιουσιακών στοιχείων σε ανώνυμη εταιρεία ή εταιρεία περιορισμένης ευθύνης, ενεργείται από την επιτροπή του άρθρου 9 του κ.ν. 2190/1920 (νυν άρθρο 17 Ν. 4548/2018 ).

Σύμφωνα με τις διατάξεις της παρ.3 του άρθρου 2 του ν.δ.1297/1972 ορίζεται ότι για τον υπολογισμό των εκπιπτόμενων από τα ακαθάριστα έσοδα αποσβέσεων επί της αξίας των εισφερομένων από την συγχωνευομένη ή μετατρεπομένη επιχείρηση, παγίων περιουσιακών στοιχείων, βάσει των ισχυουσών διατάξεων, λαμβάνεται ως βάση η αναπόσβεστη αξία η οριστικώς αναγνωρισθείσα, βάσει των ισχυουσών διατάξεων εκάστου παγίου περιουσιακού στοιχείου, προσηυξημένη κατά την αναλογούσα σε αυτή υπεραξία, η οποία προέκυψε κατά την μετατροπή ή συγχώνευση των επιχειρήσεων. Οι υπολογιζόμενες αποσβέσεις επί της υπεραξίας που αναλογεί στην αποσβεσθείσα αξία των εισφερομένων από τη μετατρεπόμενη ή συγχωνευόμενη επιχείρηση παγίων περιουσιακών στοιχείων δεν εκπίπτουν από τα ακαθάριστα έσοδα της εταιρείας που προέρχεται από τη μετατροπή ή συγχώνευση, προκειμένου υπολογισμού των καθαρών κερδών αυτής, βάσει των ισχυουσών διατάξεων.

(Σύμφωνα με τις παραγράφους 2 και 3 του άρθρου 1 του ν. 4935/2022 ορίζεται ότι :

- Ο παρών εφαρμόζεται και σε μορφές μετασχηματισμών που προβλέπονται από το ν.δ. 1297/1972 (Α’ 217), τον ν. 2166/1993 (Α’ 137), τον ν. 4172/2013 (Α’ 167) και άλλους νόμους, ιδίως φορολογικού ή αναπτυξιακού περιεχομένου, που δεν περιλαμβάνονται στις μορφές των μετασχηματισμών της παρ. 1.

- Ως προς τις φορολογικές ρυθμίσεις και τα πλεονεκτήματα ή κίνητρα που παρέχονται, η εφαρμογή των άρθρων 1-9 αποκλείει την εφαρμογή του ν.δ. 1297/1972, του ν. 2166/1993 και του ν. 4172/2013 (Α’ 167).)

Νόμος υπ’ αριθ. 2166/1993, κωδικοποιημένος με τον 4935/2022 «Κίνητρα ανάπτυξης επιχειρήσεων, διαρρυθμίσεις στην έμμεση και άμεση φορολογία και άλλες διατάξεις.»

Σύμφωνα με τον Ν. 2166/1993 προβλέπονται οι ακόλουθες περιπτώσεις μετασχηματισμών:

α. Μετατροπής ή συγχώνευσης επιχειρήσεων εγκατεστημένων στην Ελλάδα οιασδήποτε μορφής (συμπεριλαμβανομένης και της ατομικής επιχείρησης), σε ημεδαπή ανώνυμη εταιρία ή εταιρία περιορισμένης ευθύνης.

β. Απορροφήσεως επιχειρήσεων οιασδήποτε μορφής από υφιστάμενη ημεδαπή ανώνυμη εταιρία ή εταιρία περιορισμένης ευθύνης.

γ. Συγχωνεύσεως ανωνύμων εταιριών κατά την έννοια των άρθρων 68 παρ.1 και 79 του κ.ν. 2190/1920.

δ. Διασπάσεως ανωνύμων εταιριών κατά την έννοια του άρθρου 81 παράγραφος 1 του κ.ν. 2190/1920 (ΦΕΚ 144 Α’), με την προϋπόθεση ότι οι διασπώμενες απορροφούνται από υφιστάμενες ανώνυμες εταιρείες.

ε. Εισφοράς από λειτουργούσα επιχείρηση ενός ή περισσότερων κλάδων ή τμημάτων της σε λειτουργούσα ανώνυμη εταιρία.

στ. Συγχώνευσης αστικών συνεταιρισμών του ν. 1667/1986 (ΦΕΚ 204 Α’) με σκοπό την ίδρυση νέου αστικού συνεταιρισμού του νόμου αυτού.

Οι μετασχηματιζόμενες επιχειρήσεις πρέπει να τηρούν διπλογραφικά βιβλία σύμφωνα με τον Ν. 4308/2015 και να έχουν συντάξει τουλάχιστον έναν ισολογισμό για δωδεκάμηνο ή μεγαλύτερο χρονικό διάστημα.

Το κεφάλαιο της νέας εταιρίας δεν μπορεί να είναι κατώτερο των € 293.470,29, προκειμένου για ανώνυμη εταιρία, και € 146.735,14, προκειμένου για εταιρία περιορισμένης ευθύνης.

Σύμφωνα με το άρθρο 2 παρ 1. Του Ν. 2166/1993 «Ο μετασχηματισμός, πραγματοποιείται με ενοποίηση των στοιχείων ενεργητικού και παθητικού των μετασχηματιζόμενων επιχειρήσεων, όπως αυτά εμφανίζονται σε ισολογισμούς αυτών συντασσόμενους για το σκοπό του μετασχηματισμού και μεταφέρονται ως στοιχεία ισολογισμού της νέας εταιρίας.

Ως εισφερόμενο κεφάλαιο θεωρείται το εταιρικό ή μετοχικό κεφάλαιο της μετασχηματιζόμενης ή το άθροισμα αυτών των κεφαλαίων, των μετασχηματιζόμενων επιχειρήσεων.

Εφόσον μεταξύ των στοιχείων του παθητικού των μετασχηματιζόμενων επιχειρήσεων, υφίσταται υπόλοιπο ζημιών τρέχουσας ή προηγούμενων χρήσεων, τούτο εμφανίζεται σε ιδιαίτερο λογαριασμό στον ισολογισμό τους και στον ισολογισμό της νέας εταιρείας.

Η μεταφερόμενη στον ισολογισμό της νέας εταιρείας ζημία, κατά το ποσό που τυχόν δεν συμψηφίζεται με κέρδη υφιστάμενα κατά τον μετασχηματισμό, συμψηφίζεται με τα προκύπτοντα κέρδη της νέας εταιρείας της τρέχουσας ή επόμενων χρήσεων, μόνο κατά το μέρος που αναγνωρίζεται φορολογικώς, σύμφωνα με τις γενικές διατάξεις περί φορολογίας του εισοδήματος, εφόσον ο κύκλος εργασιών της νέας εταιρείας, δηλαδή, το άθροισμα του κύκλου εργασιών των τελευταίων εγκεκριμένων και δημοσιευμένων οικονομικών καταστάσεων ή, κατά περίπτωση, των τελευταίων δηλώσεων φορολογίας εισοδήματος των μετασχηματιζόμενων εταιρειών, αφαιρουμένων των τυχόν μεταξύ τους συναλλαγών, είναι ίσος ή μεγαλύτερος από το ποσό των τετρακοσίων πενήντα χιλιάδων (450.000) ευρώ.

Το ποσό της μη αναγνωριζόμενης προς συμψηφισμό ζημίας μπορεί να αποσβένεται κάθε χρόνο χωρίς δικαίωμα έκπτωσης από τα ακαθάριστα έσοδα ή συμψηφισμού με τα προκύπτοντα κέρδη.

Απαιτείται διαπίστωση της περιουσίας των μετασχηματιζόμενων επιχειρήσεων σε λογιστικές αξίες, όπως αυτές εμφανίζονται στα βιβλία τους, η οποία διενεργείται από την επιτροπή του άρθρου 9 του κ.ν. 2190/1920 (νυν άρθρο 17 Ν. 4548/2018 ).

Παρέχεται απαλλαγή από κάθε φόρο, τέλος χαρτοσήμου ή οιουδήποτε άλλου τέλους υπέρ του Δημοσίου ως και εισφοράς ή δικαιώματος υπέρ οιουδήποτε τρίτου συμπεριλαμβανομένου και του φόρου μεταβίβασης ακινήτων (Για τη μεταγραφή των ακινήτων και εμπραγμάτων δικαιωμάτων που μεταβιβάζονται εφαρμόζεται αναλόγως η παρ. 8 του άρθρου 16 του ν. 2515/1997 (Α’ 154)), Η απαλλαγή του πρώτου εδαφίου εφαρμόζεται και επί του φόρου συγκέντρωσης κεφαλαίου, υπό την προϋπόθεση ότι ο κύκλος εργασιών της νέας εταιρείας, δηλαδή, το άθροισμα του κύκλου εργασιών των τελευταίων εγκεκριμένων και δημοσιευμένων οικονομικών καταστάσεων ή, κατά περίπτωση, των τελευταίων δηλώσεων φορολογίας εισοδήματος των μετασχηματιζόμενων επιχειρήσεων, αφαιρουμένων των μεταξύ τους συναλλαγών, είναι ίσος ή μεγαλύτερος από το ποσό των τετρακοσίων πενήντα χιλιάδων (450.000) ευρώ.

(Σύμφωνα με τις παραγράφους 2 και 3 του άρθρου 1 του ν. 4935/2022 ορίζεται ότι :

- Ο παρών εφαρμόζεται και σε μορφές μετασχηματισμών που προβλέπονται από το ν.δ. 1297/1972 (Α’ 217), τον ν. 2166/1993 (Α’ 137), τον ν. 4172/2013 (Α’ 167) και άλλους νόμους, ιδίως φορολογικού ή αναπτυξιακού περιεχομένου, που δεν περιλαμβάνονται στις μορφές των μετασχηματισμών της παρ. 1.

- Ως προς τις φορολογικές ρυθμίσεις και τα πλεονεκτήματα ή κίνητρα που παρέχονται, η εφαρμογή των άρθρων 1-9 αποκλείει την εφαρμογή του ν.δ. 1297/1972, του ν. 2166/1993 και του ν. 4172/2013 (Α’ 167).)

Νόμος 4172/2013 – Άρθρο 54 «Συγχωνεύσεις και διασπάσεις»

Στο πεδίο εφαρμογής διατάξεων του άρθρου 54 του ν. 4172/2013 εμπίπτουν μορφές μετασχηματισμών που είτε προβλέπονται και από τις διατάξεις της σχετικής εταιρικής νομοθεσίας (π.χ. συγχώνευση με απορρόφηση ή σύσταση νέας εταιρείας, διάσπαση), είτε από τις ειδικότερες διατάξεις του κοινοποιούμενου αυτού νόμου (π.χ. μερική διάσπαση).

Στις διατάξεις του άρθρου 54 του Ν. 4172/2013 δεν εμπίπτουν

- η απορρόφηση Α.Ε. από Ε.Π.Ε.

- η εξαγορά μίας ή περισσοτέρων ανωνύμων εταιρειών από υφιστάμενη ανώνυμη εταιρεία καθόσον η περίπτωση αυτή, στην οποία μεταβιβάζεται σύνολο περιουσίας έναντι απόδοσης στους μετόχους των εξαγοραζόμενων εταιρειών του χρηματικού αντιτίμου των δικαιωμάτων τους, αν και προβλέπεται στην εταιρική νομοθεσία (άρθρο 79 κ.ν.2190/1920), δεν καλύπτεται από τις διατάξεις του ν. 4172/2013.

- οι μετατροπές επιχειρήσεων οποιασδήποτε μορφής σε άλλη νομική μορφή,

- οι μετασχηματισμοί ατομικών επιχειρήσεων και

- οι μετασχηματισμοί προσωπικών εταιριών με τη μορφή της συγχώνευσης με απορρόφηση από υφιστάμενη ανώνυμη εταιρεία ή ΕΠΕ ή με σύσταση νέας ανώνυμης εταιρείας ή ΕΠΕ.

Σύμφωνα με την παρ 2 άρθρου 54 του ν. 4172/2013 ως συγχώνευση θεωρείται κάθε πράξη με την οποία:

α) μία ή περισσότερες εταιρείες (εισφέρουσες), κατά τη διάλυσή τους χωρίς να τεθούν υπό καθεστώς εκκαθάρισης, μεταβιβάζουν όλα τα στοιχεία του ενεργητικού και του παθητικού τους σε άλλη υφιστάμενη εταιρεία (λήπτρια) με αντάλλαγμα την έκδοση ή μεταβίβαση στους μετόχους ή εταίρους της εισφέρουσας εταιρείας τίτλων του κεφαλαίου της λήπτριας εταιρείας,

β) δύο ή περισσότερες εταιρείες (εισφέρουσες), κατά τη διάλυσή τους χωρίς να τεθούν υπό καθεστώς εκκαθάρισης, μεταβιβάζουν όλα τα στοιχεία του ενεργητικού και του παθητικού τους σε εταιρεία που συστήνουν (λήπτρια) με αντάλλαγμα την έκδοση ή τη μεταβίβαση στους μετόχους ή εταίρους της εισφέρουσας εταιρείας τίτλων του κεφαλαίου της λήπτριας εταιρείας.

Σύμφωνα με την παρ 2 άρθρου 54 του ν. 4172/2013 ως διάσπαση θεωρείται κάθε πράξη με την οποία:

α) μία εταιρεία (εισφέρουσα), κατά τη διάλυσή της χωρίς να τεθεί σε καθεστώς εκκαθάρισης, μεταβιβάζει όλα τα στοιχεία του ενεργητικού και του παθητικού της σε δύο ή περισσότερες υφιστάμενες ή νέες εταιρείες (λήπτριες) με αντάλλαγμα την κατ’ αναλογία (pro rata) έκδοση ή μεταβίβαση στους μετόχους ή εταίρους της τίτλων του κεφαλαίου των ληπτριών εταιρειών,

β) μία εταιρεία (εισφέρουσα) μεταβιβάζει χωρίς να λυθεί έναν ή περισσότερους κλάδους δραστηριότητας σε μία ή περισσότερες υφιστάμενες ή νέες εταιρείες (λήπτριες), αφήνοντας τουλάχιστον έναν κλάδο δραστηριότητας στην εισφέρουσα εταιρεία, με αντάλλαγμα την κατ’ αναλογία (pro rata) έκδοση ή μεταβίβαση στους μετόχους ή εταίρους της ή τίτλων του κεφαλαίου των ληπτριών εταιρειών. (μερική διάσπαση εταιρείας)

Ως κλάδος δραστηριότητας θεωρείται το σύνολο των στοιχείων του ενεργητικού και παθητικού ενός τμήματος μιας εταιρείας, τα οποία συνιστούν από οργανωτική άποψη αυτόνομη εκμετάλλευση, δηλαδή ένα σύνολο ικανό να λειτουργήσει αυτοδύναμα.

Επίσης στο πεδίο εφαρμογής του άρθρου 54 του ν. 4172/2013 εμπίπτουν οι εταιρείες που:

α) περιλαμβάνονται στους τύπους που απαριθμούνται στο Παράρτημα Ι Μέρος Α της Οδηγίας 2009/133/ΕΚ, όπως ισχύει,

Οι τύποι εταιρειών που απαριθμούνται στο Παράρτημα Ι, μέρος Α (πίνακας εταιρειών που αναφέρονται στο άρθρο 3, στοιχείο (α), της Οδηγίας 2009/133ΕΚ όπως ισχύει.) είναι για το Ελληνικό δίκαιο: «ανώνυμη εταιρεία» και «εταιρεία περιορισμένης ευθύνης».

Επίσης, το Υπ. Οικονομικών ανέφερε ότι στο πεδίο εφαρμογής των διατάξεων των άρθρων 52, 53 και 54 του N. 4172/2013 εμπίπτουν και οι Ιδιωτικές Κεφαλαιουχικές Εταιρείες (Ι.Κ.Ε.) λόγω της ίδιας φορολογικής μεταχείρισής τους με τις Ε.Π.Ε. σύμφωνα με τις διατάξεις του Ν. 4072/2012 (Υπ. Οικονομικών πολ. 1057/2017).

β) είναι φορολογικοί κάτοικοι κράτους – μέλους της Ε.Ε. σύμφωνα με τη νομοθεσία του κράτους αυτού και δεν θεωρούνται φορολογικοί κάτοικοι τρίτου κράτους εκτός Ε.Ε. κατ’ εφαρμογή όρων σύμβασης αποφυγής διπλής φορολογίας που έχει συναφθεί με αυτό το τρίτο κράτος,

γ) υπόκεινται, χωρίς τη δυνατότητα επιλογής ή απαλλαγής, σε έναν από τους φόρους που αναφέρονται στο Παράρτημα Ι Μέρος Β της Οδηγίας 2009/133/ΕΚ ή σε οποιοδήποτε άλλο φόρο ενδεχομένως στο μέλλον αντικαταστήσει έναν από τους φόρους αυτούς.

Οι φόροι που εμπίπτουν στο πεδίο εφαρμογής του άρθρου 54 απαριθμούνται στο Παράρτημα Ι, μέρος Β (πίνακας φόρων που αναφέρονται στο άρθρο 3, στοιχείο (γ) της Οδηγίας 2009/133ΕΚ όπως ισχύει.) είναι: «Φόρος εισοδήματος νομικών προσώπων κερδοσκοπικού χαρακτήρα στην Ελλάδα».

Οι παραπάνω προϋποθέσεις πρέπει να πληρούνται σωρευτικά, καθόσον αν έστω και μία από αυτές δεν πληρείται τότε δεν είναι δυνατή η υπαγωγή στο υπόψη καθεστώς. (Υπ. Οικονομικών πολ. 1057/2017)

Φορολογικά ευεργετήματα

α) Κατά την εφαρμογή του άρθρου 54 του ν. 4172/2013, η συγχώνευση ή η διάσπαση δεν συνεπάγεται, κατά τον χρόνο της συγχώνευσης ή της διάσπασης, καμία φορολογία των υπεραξιών οι οποίες υπολογίζονται βάσει της διαφοράς μεταξύ της αγοραίας αξίας των μεταβιβαζομένων στοιχείων ενεργητικού και παθητικού και της της φορολογητέας αξίας τους που είχαν πριν από τον μετασχηματισμό.

Για τον προσδιορισμό της προκύπτουσας υπεραξίας η πραγματική αξία των μετασχηματιζόμενων εταιρειών θα προσδιορισθεί βάσει του άρθρου 17 Ν. 4548/2018.

β) Η λήπτρια εταιρεία διενεργεί αποσβέσεις των στοιχείων του ενεργητικού σύμφωνα με τους κανόνες που θα ίσχυαν για την εισφέρουσα εταιρεία, εάν δεν είχε λάβει χώρα η συγχώνευση ή η διάσπαση.

Από τα ανωτέρω συνάγεται ότι θα πρέπει να τηρούνται οι ίδιοι κανόνες αποσβέσεων που τηρούσε και η εισφέρουσα, ήτοι ο συντελεστής απόσβεσης θα είναι ο ίδιος και οι αποσβέσεις θα διενεργούνται επί της αξίας και με τη μέθοδο που εφήρμοζε η εισφέρουσα, ως εάν δεν είχε λάβει χώρα η συγχώνευση ή η διάσπαση.

γ) Κατά την εφαρμογή του άρθρου 54 του ν. 4172/2013, η λήπτρια εταιρεία μπορεί να μεταφέρει τα αποθεματικά και τις προβλέψεις που σχηματίστηκαν από την εισφέρουσα εταιρεία, με τις φορολογικές απαλλαγές και τους όρους που θα ίσχυαν για την εισφέρουσα εταιρεία, εάν η μεταβίβαση δεν είχε λάβει χώρα. Η λήπτρια εταιρεία αναλαμβάνει τα δικαιώματα και τις υποχρεώσεις της εισφέρουσας εταιρείας ως προς τα εν λόγω αποθεματικά και προβλέψεις.

δ) Κατά την εφαρμογή του άρθρου 54 του ν. 4172/2013, η λήπτρια εταιρεία μπορεί να μεταφέρει τις ζημίες της εισφέρουσας εταιρείας, υπό τους ίδιους όρους που θα ίσχυαν για την εισφέρουσα εταιρεία, εάν η συγχώνευση ή η διάσπαση δεν είχε λάβει χώρα.

Η εν λόγω ζημία, η οποία προέρχεται είτε από τη χρήση εντός της οποίας λαμβάνει χώρα ο μετασχηματισμός, είτε από προηγούμενες χρήσεις, μεταφέρεται για συμψηφισμό με τα κέρδη της λήπτριας εταιρείας, με την επιφύλαξη των διατάξεων των παραγράφων 1 – 4 του άρθρου 27 του ν.4172/2013.

Η υπαγωγή στις διατάξεις του άρθρου 54 του ν. 4172/2013 δεν είναι υποχρεωτική, καθόσον μία επιχείρηση μπορεί να επιλέξει να κάνει χρήση είτε μόνο των γενικών διατάξεων της εταιρικής νομοθεσίας χωρίς καμία αναφορά σε διατάξεις φορολογικής νομοθεσίας, είτε των διατάξεων των αναπτυξιακών νόμων ν.δ. 1297/1972, ν. 2166/1993.

Αν μια επιχείρηση έχει επιλέξει την υπαγωγή της στις διατάξεις του άρθρου 54 του ν. 4172/2013, θα τύχει των φορολογικών ελαφρύνσεων των διατάξεων αυτών, οι οποίες αφορούν στη φορολογία εισοδήματος και των διατάξεων του άρθρου 61 του ν. 4438/2016 (ΦΕΚ Α’220), που ισχύουν για μετασχηματισμούς των οποίων η διαδικασία έχει αρχίσει μετά την ημερομηνία δημοσίευσης του ανωτέρω νόμου (28.11.2016), για τις λοιπές φορολογίες.

Σύμφωνα με το Άρθρο 61 Ν. 4438/2016 «Κίνητρα για μετασχηματισμούς επιχειρήσεων με το Ν. 4172/2013» αφορά σε μετασχηματισμούς κατά τα άρθρα 52, 53, 54 και 55 του Ν. 4172/2013, ορίζει ότι: «η σύμβαση, η εισφορά και η μεταβίβαση των περιουσιακών στοιχείων των μετασχηματιζόμενων επιχειρήσεων, κάθε σχετική πράξη ή συμφωνία που αφορά την εισφορά ή μεταβίβαση στοιχείων του ενεργητικού ή παθητικού ή άλλων δικαιωμάτων και υποχρεώσεων και κάθε εμπράγματου ή ενοχικού δικαιώματος, οι αποφάσεις των κατά νόμο οργάνων των μετασχηματιζόμενων εταιρειών, η σχέση συμμετοχής στο κεφάλαιο της νέας εταιρείας, καθώς και κάθε άλλη συμφωνία ή πράξη που απαιτείται για τον μετασχηματισμό ή τη σύσταση της νέας εταιρείας, η δημοσίευση αυτών στο Γ.Ε.ΜΗ. και η μεταγραφή των σχετικών πράξεων απαλλάσσονται από κάθε φόρο, τέλος χαρτοσήμου ή οποιοδήποτε άλλο τέλος υπέρ του Δημοσίου, καθώς και από κάθε τέλος, εισφορά ή δικαίωμα υπέρ οποιουδήποτε τρίτου. Η απαλλαγή του προηγούμενου εδαφίου εφαρμόζεται και επί του φόρου συγκέντρωσης κεφαλαίου, υπό την προϋπόθεση ότι ο κύκλος εργασιών της νέας εταιρείας, ήτοι το άθροισμα του κύκλου εργασιών των τελευταίων εγκεκριμένων και δημοσιευμένων οικονομικών καταστάσεων ή, κατά περίπτωση, των τελευταίων δηλώσεων φορολογίας εισοδήματος των μετασχηματιζόμενων εταιρειών, αφαιρουμένων των τυχόν μεταξύ τους συναλλαγών, είναι ίσος ή μεγαλύτερος από το ποσό των τετρακοσίων πενήντα χιλιάδων (450.000) ευρώ. Αναφορικά με τον ΦΠΑ και το φόρο εισοδήματος, εφαρμόζονται οι διατάξεις του Κώδικα ΦΠΑ (ν. 2859/2000) και του Κώδικα Φορολογίας Εισοδήματος (ν. 4172/2013), όπως ισχύουν, αντίστοιχα.»

Επισημαίνεται ότι η διαδικασία έγκρισης και ολοκλήρωσης του μετασχηματισμού, αποτίμησης των εισφερομένων στοιχείων, διαπίστωσης της σχέσης ανταλλαγής, κ.λπ. καθορίζεται βάσει των διατάξεων της εταιρικής νομοθεσίας (ν.4601/2019, ν. 4548/2018 κ.λπ.) και τελεί υπό την έγκριση των αρμόδιων εποπτικών αρχών, κατά περίπτωση. Κατά συνέπεια, οι φορολογικές διατάξεις που εξετάζονται με την παρούσα δεν επηρεάζουν σε καμία περίπτωση την εφαρμογή του εταιρικού πλαισίου, όπως αυτό υπαγορεύεται από την σχετική εταιρική νομοθεσία.

Νόμος 4935/2022, κωδικοποιημένος με τον 4972/2022 «Κίνητρα ανάπτυξης επιχειρήσεων, μέσω συνεργασιών και εταιρικών μετασχηματισμών και άλλες διατάξεις»

Ο Ν. 4935/2022 εφαρμόζεται επί όλων των μορφών μετασχηματισμών επιχειρήσεων της παρ. 1 του άρθρου 1 του ν. 4601/2019 (Α’ 44) (συγχώνευση, διάσπαση, μετατροπή).

Σύμφωνα με το άρθρο 2, παρ. 1 του ν. 4601/2019: «1. Σε διαδικασία εταιρικού μετασχηματισμού, σύμφωνα με τις διατάξεις του παρόντος, μπορεί να υποβληθούν ή να μετάσχουν οι ακόλουθες εταιρικές μορφές: α. Ανώνυμες Εταιρείες / β. Εταιρείες Περιορισμένης Ευθύνης / γ. Ιδιωτικές Κεφαλαιουχικές Εταιρείες / δ. Ομόρρυθμες Εταιρείες / ε. Ετερόρρυθμες Εταιρείες / στ. Ετερόρρυθμες Εταιρείες κατά μετοχές / ζ. κοινοπραξίες που προβλέπονται στην παρ. 3 του άρθρου 293 του ν. 4072/2012 (Α΄86) / η. Ευρωπαϊκές Εταιρείες (SE) που προβλέπονται στον Κανονισμό (ΕΚ) 2157/2001 του Συμβουλίου της 8ης Οκτωβρίου 2001 (ΕΕ L 294) / θ. Αστικοί Συνεταιρισμοί / ι. Ευρωπαϊκές Συνεταιριστικές Εταιρείες (ΕΣΕτ) που προβλέπονται στον Κανονισμό (ΕΚ) 1435/2003 της 22ής Ιουλίου 2003 (ΕΕ L 207). 2. Οι ανωτέρω εταιρείες μπορεί να μετάσχουν σε εταιρικό μετασχηματισμό με οποιαδήποτε από τις ιδιότητες που προσιδιάζουν σε αυτόν, δηλαδή ως απορροφώμενες, απορροφώσες, συγχωνευόμενες, διασπώμενες, εισφέρουσες, επωφελούμενες, συνιστώμενες (νέες) ή μετατρεπόμενες, εκτός αν ορίζεται διαφορετικά.

Επίσης εφαρμόζεται και σε μορφές μετασχηματισμών που προβλέπονται από το ν.δ. 1297/1972 (Α’ 217), τον ν. 2166/1993 (Α’ 137), τον ν. 4172/2013 (Α’ 167) και άλλους νόμους, ιδίως φορολογικού ή αναπτυξιακού περιεχομένου, που δεν περιλαμβάνονται στις μορφές των μετασχηματισμών της παρ1.

Ως προς τις φορολογικές ρυθμίσεις και τα πλεονεκτήματα ή κίνητρα που παρέχονται, η εφαρμογή των άρθρων 1-9 αποκλείει την εφαρμογή του ν.δ. 1297/1972, του ν. 2166/1993 και του ν. 4172/2013 (Α’ 167).

Σύμφωνα με το άρθρο 2 Ν. 4935/2022 ορίζεται το εξής: «Για τους σκοπούς του παρόντος εφαρμόζονται οι ακόλουθοι ορισμοί:

α) Ως «νέα εταιρεία» νοείται η εταιρεία που προκύπτει από οποιασδήποτε μορφής μετασχηματισμό επιχειρήσεων, συμπεριλαμβανομένων των εταιρικών μετασχηματισμών του ν. 4601/2019 (Α’ 44) και της εισφοράς ατομικής επιχείρησης σε οποιασδήποτε μορφής υφιστάμενη ή νέα εταιρεία.»

Κατά συνέπεια σύμφωνα με το άρθρο 2 του Ν. 4935/2022 σε διαδικασία εταιρικού μετασχηματισμού, μπορεί να υποβληθούν ή να μετάσχουν και οι ατομικές επιχειρήσεις.

Με το Ν. 4935/2022, εισάγονται «νέου τύπου» φορολογικά κίνητρα, στις περιπτώσεις μετασχηματισμών και συνεργασιών επιχειρήσεων.

Οι τρεις (3) κατηγορίες φορολογικών κινήτρων είναι : - Απαλλαγές στην περίπτωση μετασχηματισμού επιχειρήσεων, με την δημιουργία «νέας εταιρείας»,

- Απαλλαγή από τον φόρο εισοδήματος σε περιπτώσεις «συνεργασίας» ,

- Απαλλαγή από τον φόρο εισοδήματος, κατά 50%, στην περίπτωση φυσικών προσώπων, κατά κύριο επάγγελμα αγροτών.

Απαλλαγή από τέλος χαρτοσήμου και συναφείς φορολογικές απαλλαγές

Με το άρθρο 9 του Ν. 4935/2022 προβλέπεται η απαλλαγή κάθε πράξης ή συμφωνίας που αφορά μετασχηματισμό επιχείρησης, σύμφωνα με το άρθρο 1 της αξιολογούμενης ρύθμισης, από κάθε φόρο, συμπεριλαμβανομένου του φόρου εισοδήματος επί της προκύπτουσας υπεραξίας, καθώς και από το τέλος χαρτοσήμου ή οποιοδήποτε άλλο τέλος υπέρ του Δημοσίου (Αιτιολογική).

Ειδικότερα:

(α) Η σύμβαση που μετασχηματισμού,

(β) Η εισφορά και η μεταβίβαση των περιουσιακών στοιχείων των επιχειρήσεων, που μετασχηματίζονται, κάθε σχετική πράξη ή συμφωνία που αφορά στην εισφορά ή μεταβίβαση στοιχείων ενεργητικού ή παθητικού ή άλλων δικαιωμάτων και υποχρεώσεων και κάθε εμπράγματου ή ενοχικού δικαιώματος, οι αποφάσεις των κατά νόμο αρμόδιων οργάνων των μετασχηματιζόμενων εταιρειών, η σχέση συμμετοχής στο κεφάλαιο της νέας εταιρείας, καθώς και κάθε άλλη συμφωνία ή πράξη που απαιτείται για τον μετασχηματισμό ή τη σύσταση της νέας εταιρείας, η δημοσίευση αυτών στο Γενικό Εμπορικό Μητρώο (Γ.Ε.ΜΗ.) και η μεταγραφή των σχετικών πράξεων απαλλάσσονται από κάθε φόρο, συμπεριλαμβανομένου του φόρου εισοδήματος επί της προκύπτουσας υπεραξίας, το τέλος χαρτοσήμου ή οποιοδήποτε άλλο τέλος υπέρ του Δημοσίου, ως και εισφορά ή δικαίωμα υπέρ οποιουδήποτε τρίτου.